[CENTER]Коллеги! Как просто составить отчет 6-НДФЛ в 1С

Составление расчета по форме 6-НДФЛ в программе [/CENTER]

Формирование расчета по в программе производится в автоматическом режиме. Для корректного формирования расчета необходимо, чтобы в программе были:

· отражены все доходы, полученные физическими лицами за налоговый период;

· введены сведения о праве на налоговые вычеты и отражены фактически предоставленные вычеты;

· рассчитаны и учтены суммы исчисленного, удержанного налога.

Данные о фактически предоставленных физическим лицам налоговых вычетах, о суммах исчисленного, удержанного НДФЛ за любой период можно получить с помощью отчетов "Сводная" справка 2-НДФЛ, Анализ НДФЛ по месяцам, Регистр налогового учета по НДФЛ (раздел Налоги и взносы – Отчеты по налогам и взносам).

Пример

ООО "Швейная фабрика Плюс" зарегистрирована в г. Москве. Большинство сотрудников организации работают по месту ее нахождения, удержанный НДФЛ с доходов сотрудников уплачивается в ИФНС по месту нахождения организации.

В организации есть два территориально обособленных подразделения – "Ателье" и "Представительство на Севере". Подразделения не выделены на отдельный баланс, выплату доходов сотрудникам обособленных подразделений производит головная организация, НДФЛ с их доходов перечисляется в ИФНС по месту нахождения обособленных подразделений.

За 1-й квартал 2016 года организация должна сформировать три расчета по форме 6-НДФЛ:

· для передачи в налоговый орган по месту нахождения организации;

· для передачи в налоговый орган по месту учета организации по обособленному подразделению "Ателье";

· для передачи в налоговый орган по месту учета организации по обособленному подразделению "Представительство на Севере".

Формирование расчета, представляемого по месту нахождения головной организации

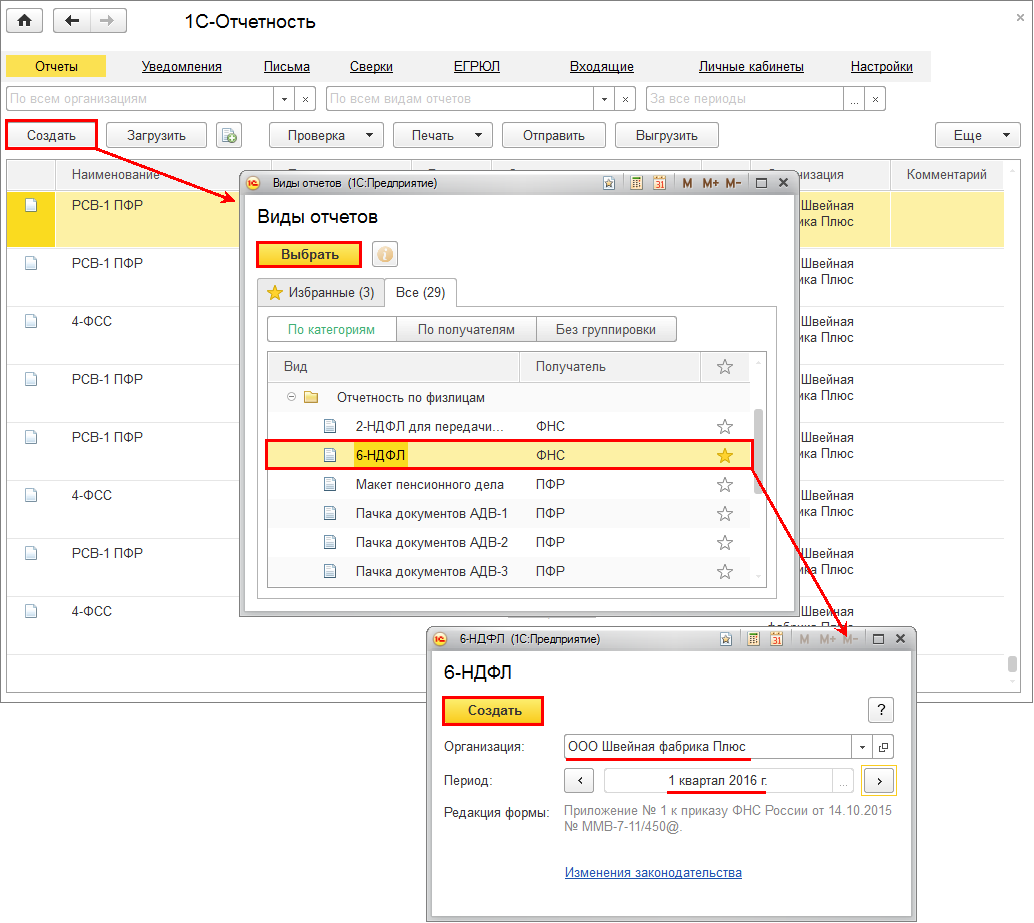

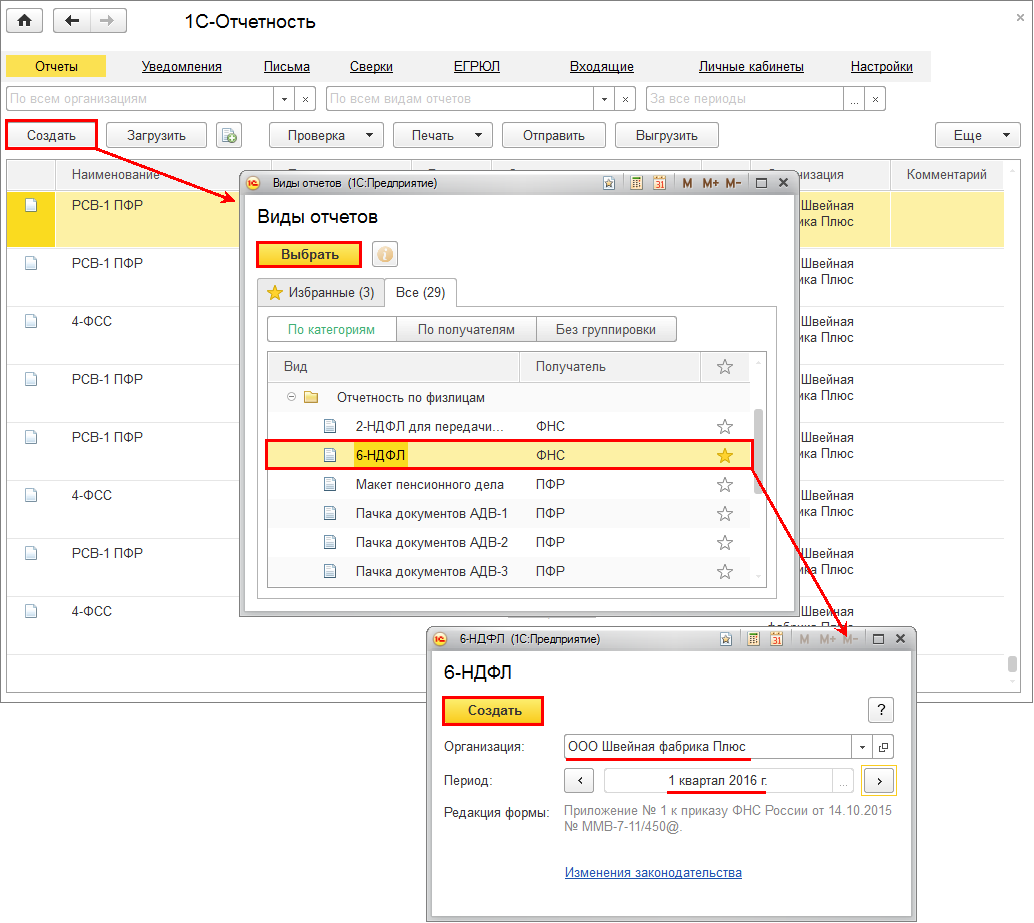

В программе для составления расчета по форме 6-НДФЛ предназначен регламентированный отчет 6-НДФЛ (раздел Отчетность, справки – 1С-Отчетность) (рис. 1).

Для составления отчета в рабочем месте 1С-Отчетность:

· введите команду для создания нового экземпляра отчета по кнопке Создать;

· выберите в форме Виды отчетов отчет с названием 6-НДФЛ и нажмите на кнопку Выбрать.

В стартовой форме укажите:

· организацию (если в программе ведется учет по нескольким организациям), для которой составляется отчет;

· период, за который составляется отчет;

· далее нажмите на кнопку Создать.

Рис. 1

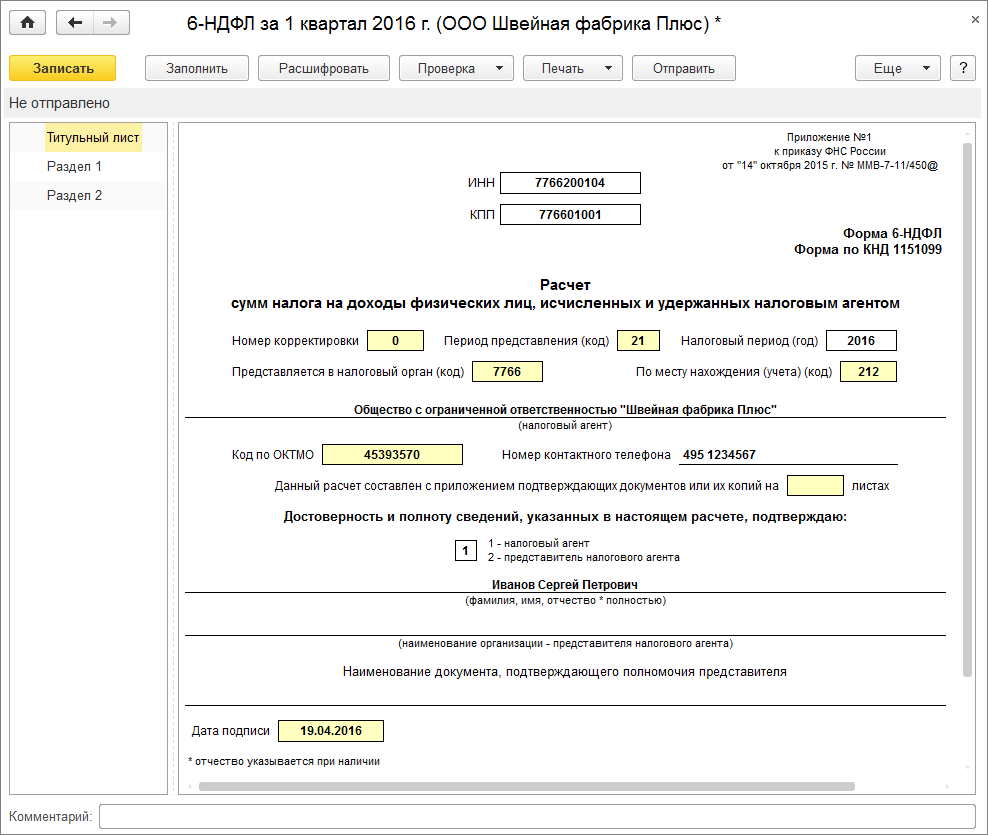

В результате на экран выводится форма нового экземпляра отчета для составления расчета по форме 6-НДФЛ

Расчет, состоит из:

· Титульного листа;

· Раздела 1 "Обобщенные показатели";

· Раздела 2 "Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц".

Обратите внимание! Если в программе ведется учет по организации (организациям), в которой есть территориально обособленные подразделения (не выделены на отдельный баланс, как в нашем примере), то титульный лист по умолчанию заполняется данными только головной организации. Далее для заполнения показателей разделов 1 и 2 отчета только по головной организации нажмите на кнопку Заполнить.

Форма отчета заполняется на основании данных учета доходов, начисленных и выплаченных физическим лицам налоговым агентом, предоставленных физическим лицам налоговых вычетов, исчисленного и удержанного налога, содержащихся в регистрах налогового учета. При автоматическом заполнении в документ попадают только те суммы доходов, вычетов и налогов физических лиц, которые относятся к указанному на титульном листе ОКТМО/КПП, т.е. полученные от головной организации (без учета доходов обособленного подразделения).

Рассмотрим заполнение отчета 6-НДФЛ более подробно.

Заполнение титульного листа

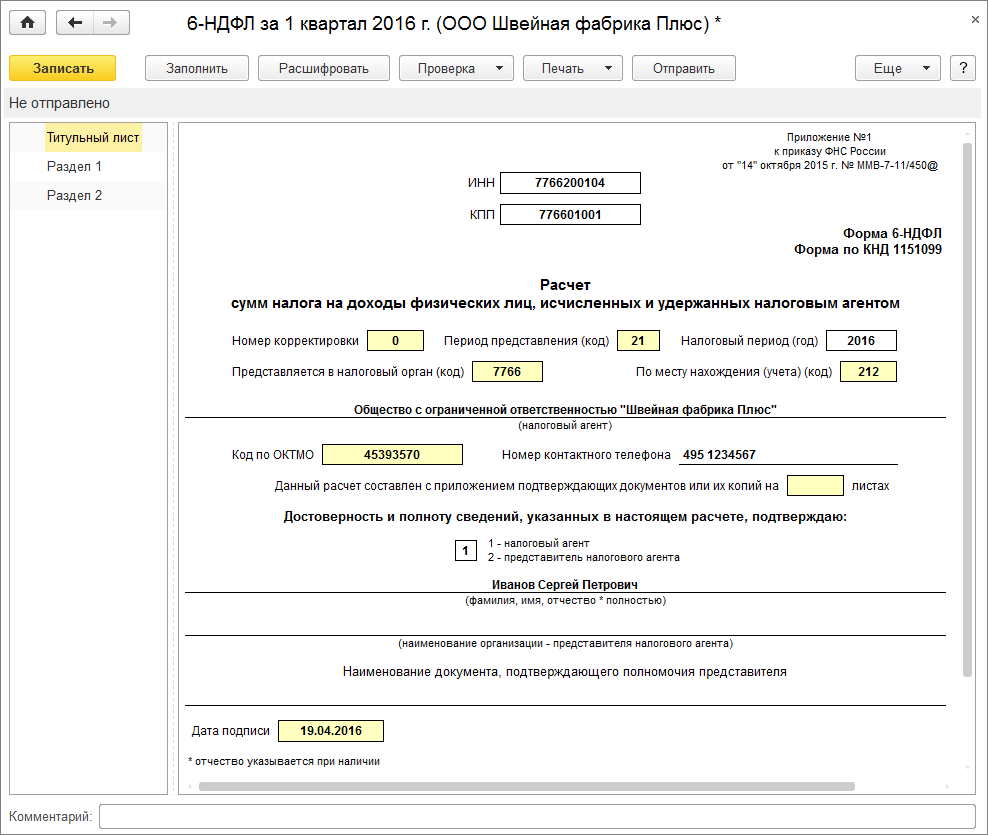

Данные о налоговом агенте на титульном листе заполняются автоматически по имеющимся в программе данным.

В верхней части титульного листа в поле КПП указывается код причины постановки на учет по месту нахождения организации либо по месту учета организации по месту обособленного подразделения. В поле ИНН указывается идентификационный номер налогового агента.

По умолчанию считается, что составляется первичный расчет, т.е. представляемый за отчетный период первый раз, поэтому в поле Номер корректировки указывается код 000.

Поля Период представления (код) и налоговый период (год) заполняются автоматически по значению периода, указанного в стартовой форме, и условных обозначений периодов согласно к Порядку заполнения расчета по форме 6-НДФЛ. Для расчета за 1-й квартал 2016 года проставляется значение "21".

В поле Предоставляется в налоговый орган (код) указывается четырехзначный код налогового органа, в котором организация или обособленное подразделение стоит на учете и куда предполагается представить отчетность.

Поле По месту нахождения (учета) (код) указывается код места представления расчета налоговым агентом (согласно к Порядку заполнения расчета по форме 6-НДФЛ). Если расчет сдается по месту учета российской организации, указывается автоматически код "212".

В поле Код по ОКТМО указывается код ОКТМО муниципального образования, на территории которого находится организация или обособленное подразделение организации.

В программе такие данные, как ОКАТО, ИНН, КПП и код налогового органа по организациям и их обособленным подразделениям, выделенным на отдельный баланс, указываются в справочнике Организации (раздел Настройка – Предприятие – Организации). Для структурных подразделений организаций (которые не выделены на отдельный баланс) указываются в справочнике Подразделения (раздел Настройка – Предприятие – Подразделения).

Остальные показатели (наименование налогового агента, телефон, Ф.И.О. подтверждающего достоверность и полноту сведений) заполняются на основании данных справочника Организации.

Если ячейки с какими-либо сведениями о налоговом агенте не заполнены и их невозможно заполнить вручную (не выделены желтым цветом), это означает, что в информационную базу не введены соответствующие данные. В этом случае необходимо добавить нужные сведения, после чего обновить отчет по кнопкеОбновить (кнопка Еще – Обновить).

Сквозная нумерация заполненных страниц расчета по форме 6-НДФЛ проставляется непосредственно при выводе его на печать.

Дата составления расчета в поле Дата подписи по умолчанию указывается текущая дата компьютера.

Рис. 2

Заполнение раздела 1

В разделе 1 указываются обобщенные по всем физическим лицам суммы начисленного дохода, исчисленного и удержанного налога нарастающим итогом с начала налогового периода по соответствующей налоговой ставке.

Продолжение примера

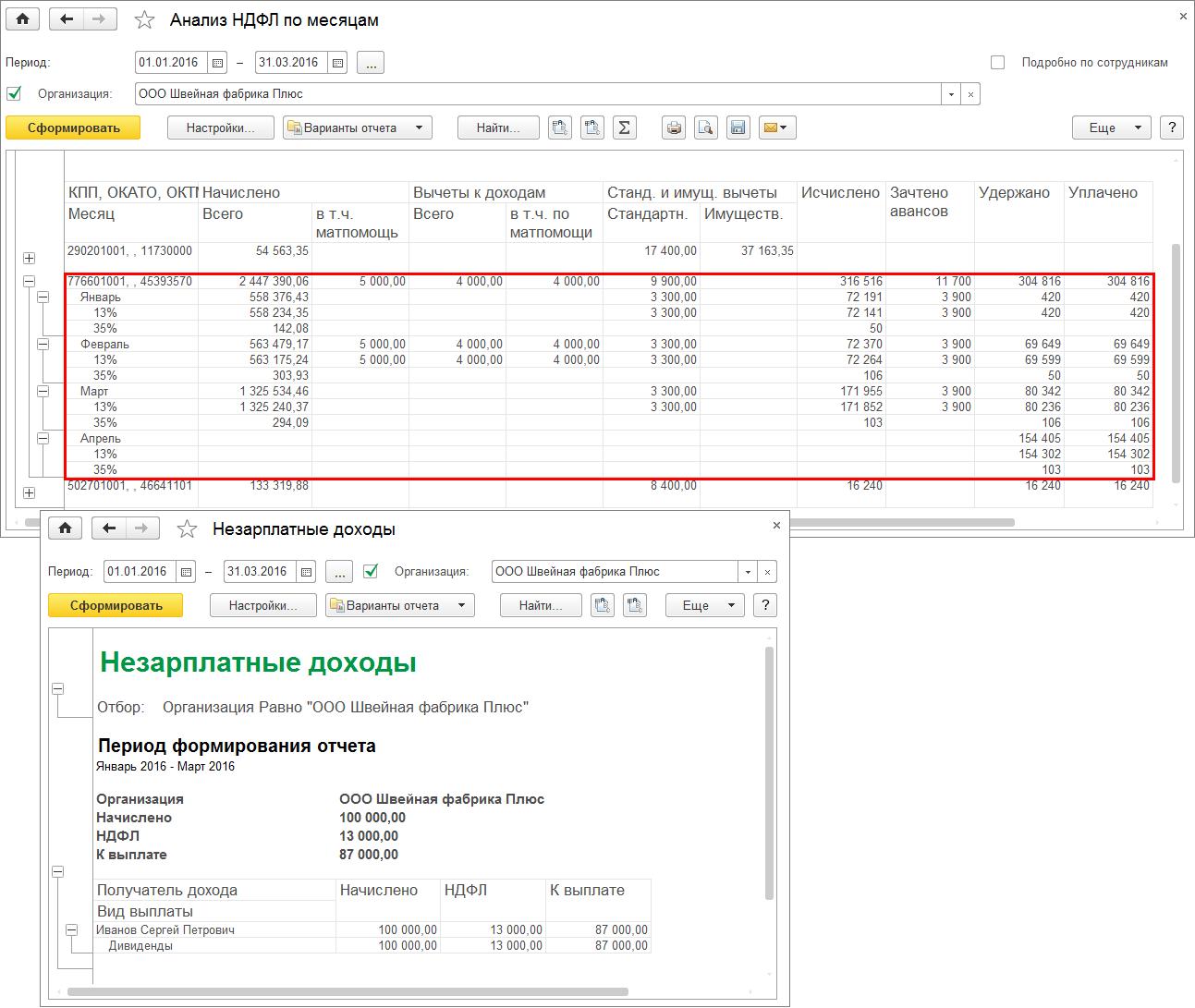

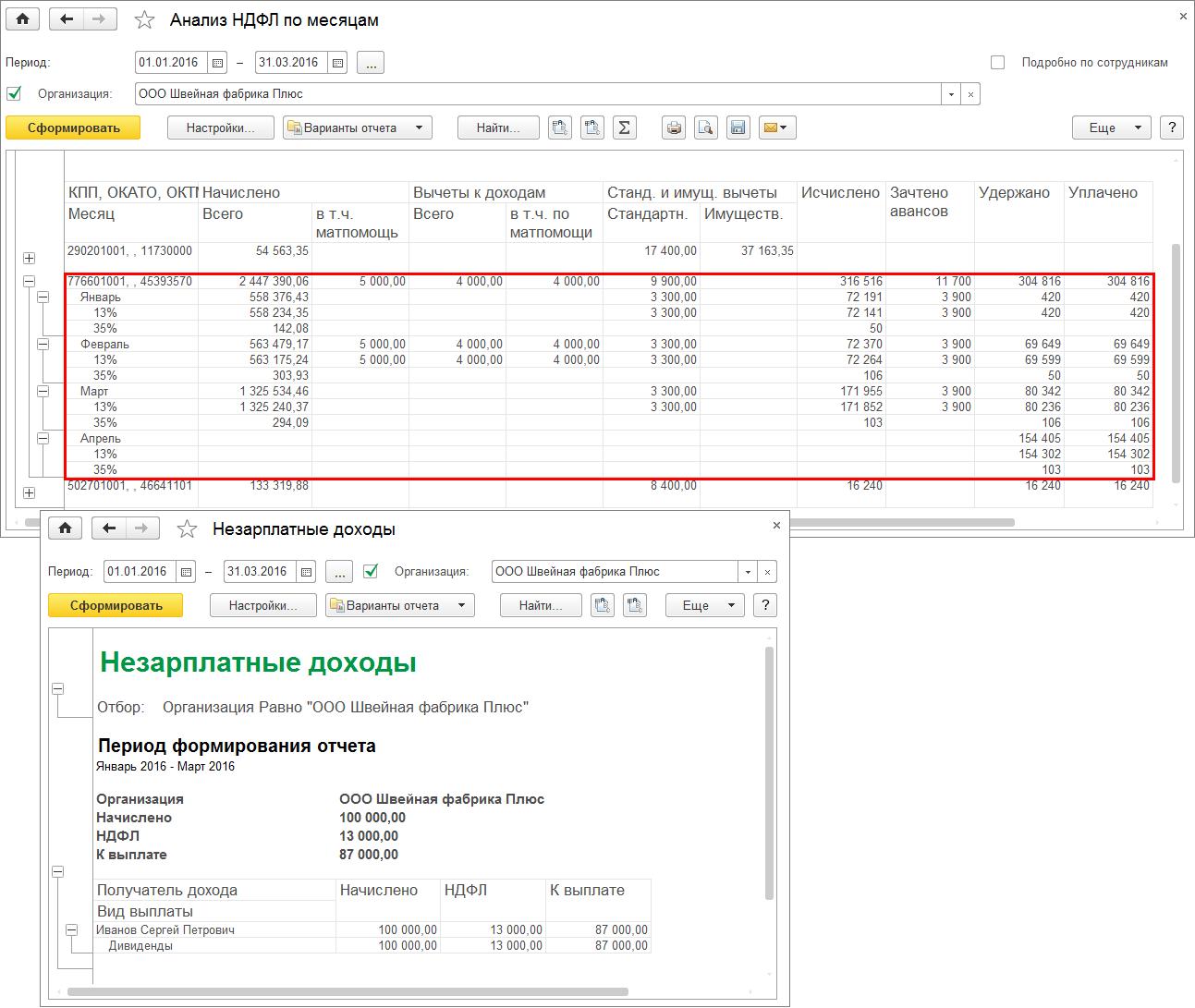

ООО "Швейная фабрика Плюс", зарегистрированная в г. Москве (головная организация), в течение 1-го квартала 2016 года начисляла и выплачивала в пользу физлиц доходы, облагаемые по разным налоговым ставкам (рис. 3) – 13 % и 35%. Физическим лицам были предоставлены налоговые вычеты (стандартные, к доходу). При удержании НДФЛ были учтены суммы фиксированного авансового платежа по физическим лицам, работающим на основании патента. Возврат налога налогоплательщикам в порядке, предусмотренном ст.231 НК РФ, организация не производила. Также в 1-м квартале были начислены и выплачены дивиденды сотруднику организации. Выплата заработной платы за месяц производится 5 числа каждого месяца.

Рис. 3

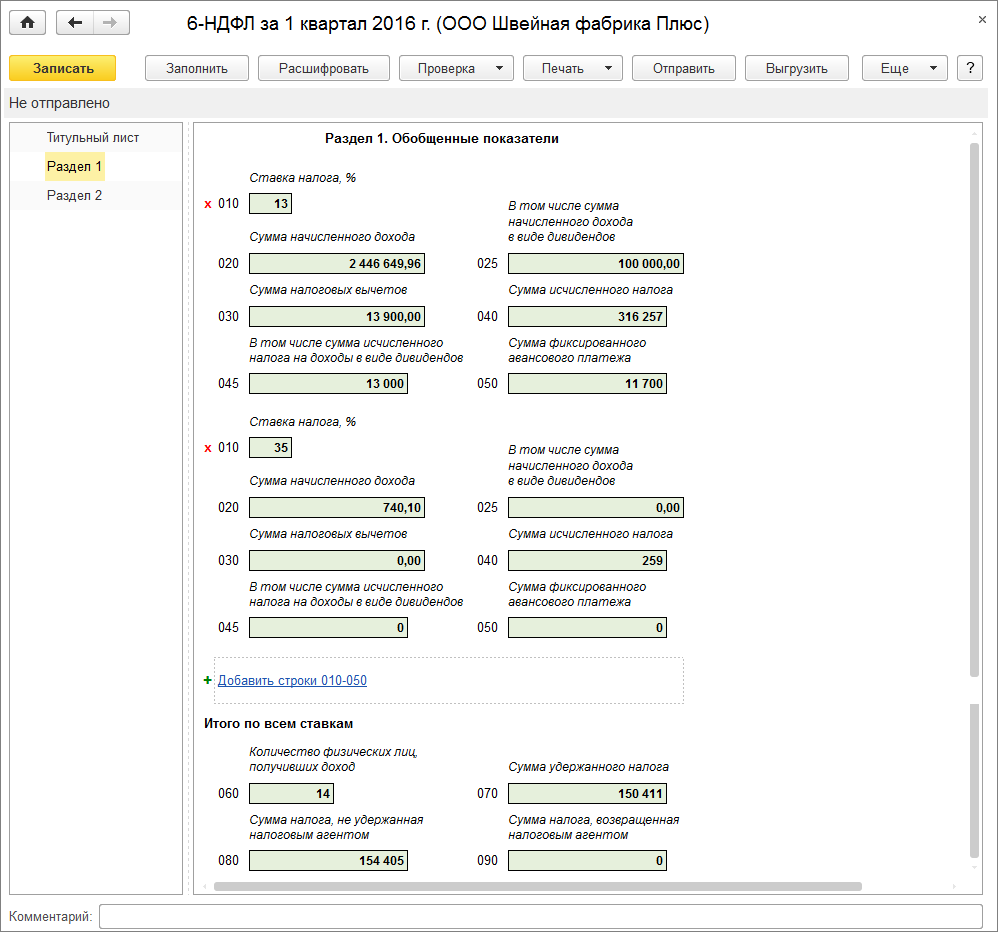

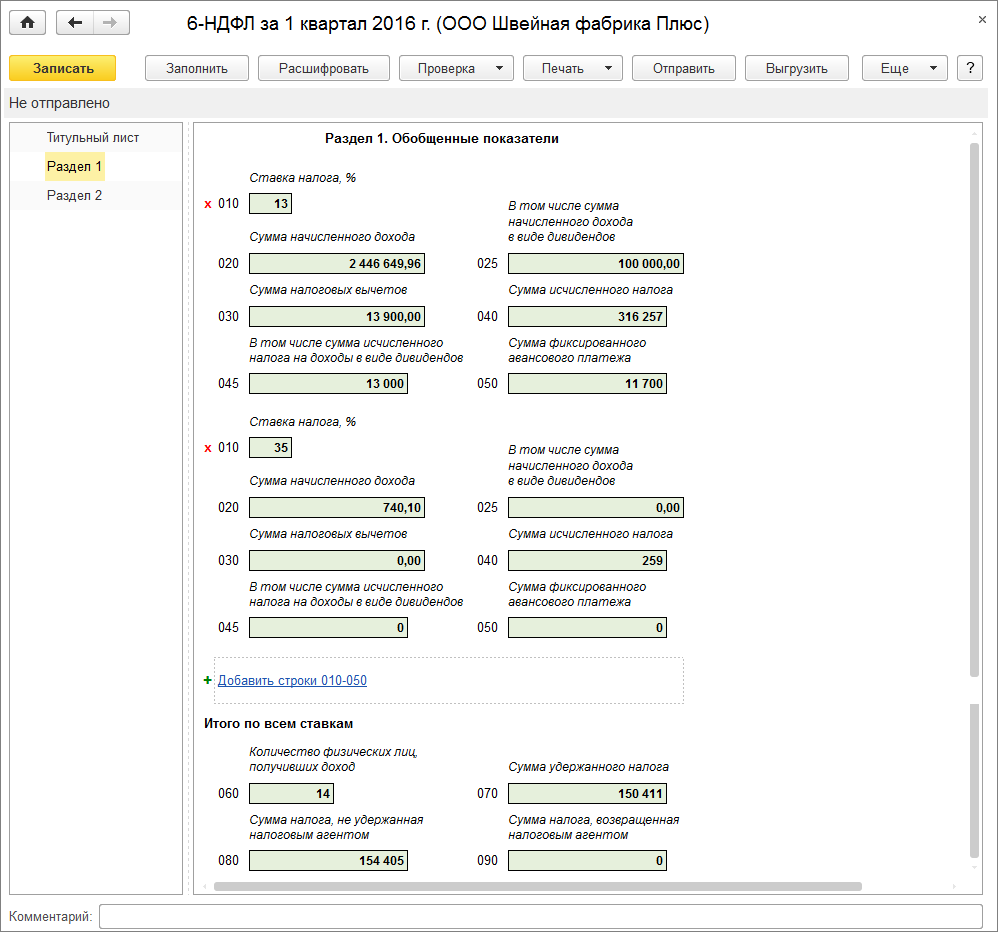

Если налоговый агент выплачивал физическим лицам в течение налогового периода доходы, облагаемые по разным ставкам, то раздел 1 (за исключением строк 060-090) заполняется для каждой из ставок налога (рис. 4). В разделе 1 указывается:

· по строке 010 – ставка налога (в нашем примере ставки – 13 % и 35%);

· по строке 020 – общая сумма начисленного дохода (включая налог) по всем физическим лицам, по которым заполняется 6-НДФЛ. Указываются суммы начисленного дохода полностью облагаемые НДФЛ и частично облагаемые НДФЛ. Необлагаемые доходы в данной строке не указываются (к таким доходам относятся, например, пособие по беременности и родам и т.д.);

· по строке 030 – общая сумма предоставленных налоговых вычетов, уменьшающих доход, подлежащий налогообложению (приказ ФНС России от 10.09.2015 № ММВ-7-11/387@);

· по строке 040 – общая сумма исчисленного НДФЛ;

· по строке 025 – общая сумма начисленного дохода в виде дивидендов;

· по строке 045 – общая сумма исчисленного НДФЛ на доходы в виде дивидендов;

· по строке 050 – общая сумма , на которые были уменьшены суммы исчисленного налога.

Итоговые показатели по всем ставкам налога указываются по строкам 060-090:

· по строке 060 – общее количество физических лиц, получивших в отчетном периоде налогооблагаемый доход. При этом физическое лицо, получившее в течение одного периода доходы по разным договорам или по разным ставкам налога, учитывается как одно лицо;

· по строке 070 – общая сумма удержанного налога;

· по строке 080 – общая сумма налога, который был исчислен, но не был удержан;

· по строке 090 – общая сумма налога, налогоплательщикам в соответствии ст.231 НК РФ

Обратите внимание! Если заработная плата за март выплачена сотрудникам в апреле (как в нашем примере), то в строках 020-050 отразятся суммы начисленной зарплаты, предоставленных налоговых вычетов и т.д., но в строке 070 сумма удержанного налога с заработной платы не отразится, а отразится в строке 080 как сумма налога, которая не была удержана налоговым агентом (так как в данном отчетном периоде (01.01.2016 по 31.03.2016) выплата заработной платы за март произведена не была, значит не был удержан налог (зарплата выплачена в апреле, в следующем отчетном периоде)

Рис. 4

Заполнение раздела 2

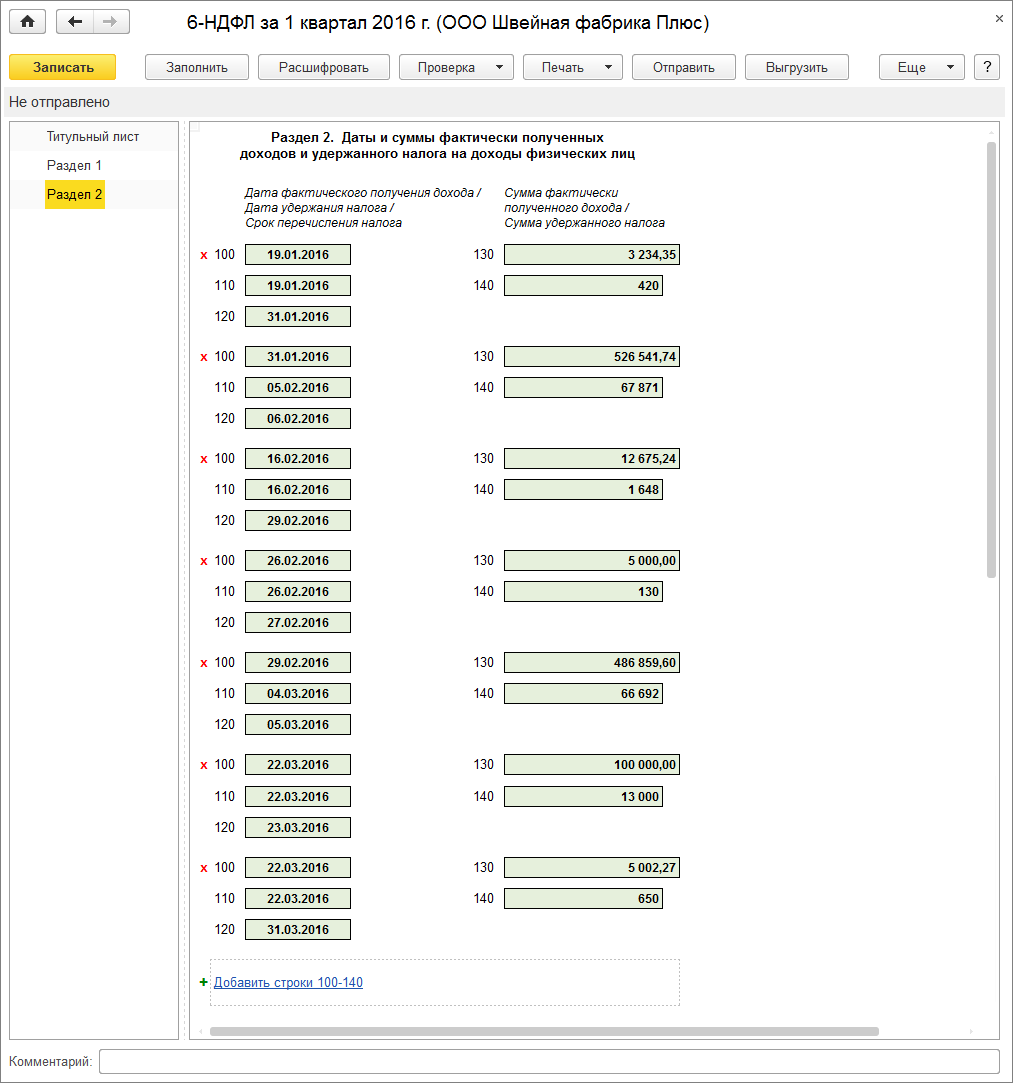

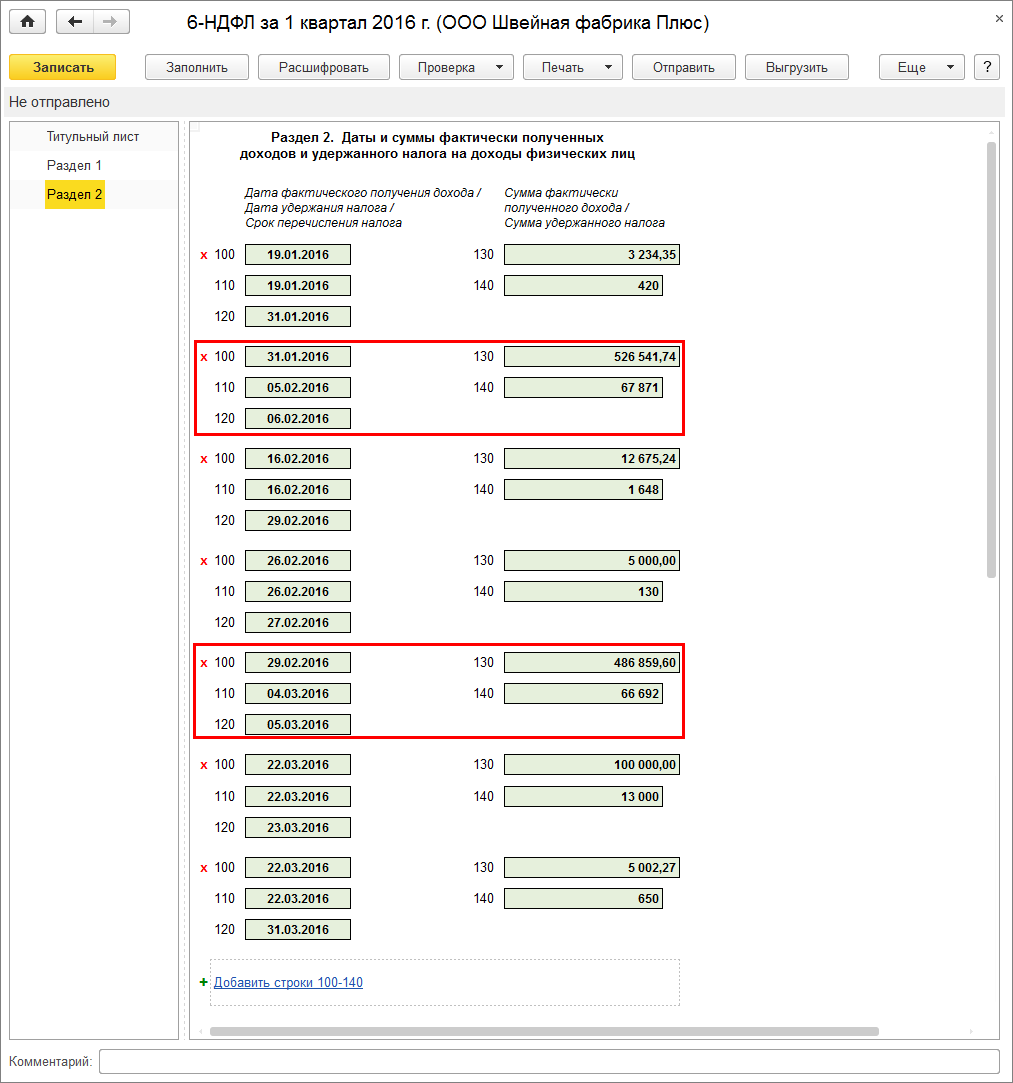

В разделе 2 за соответствующий отчетный период отражаются те операции, которые произведены за последние три месяца этого отчетного периода.

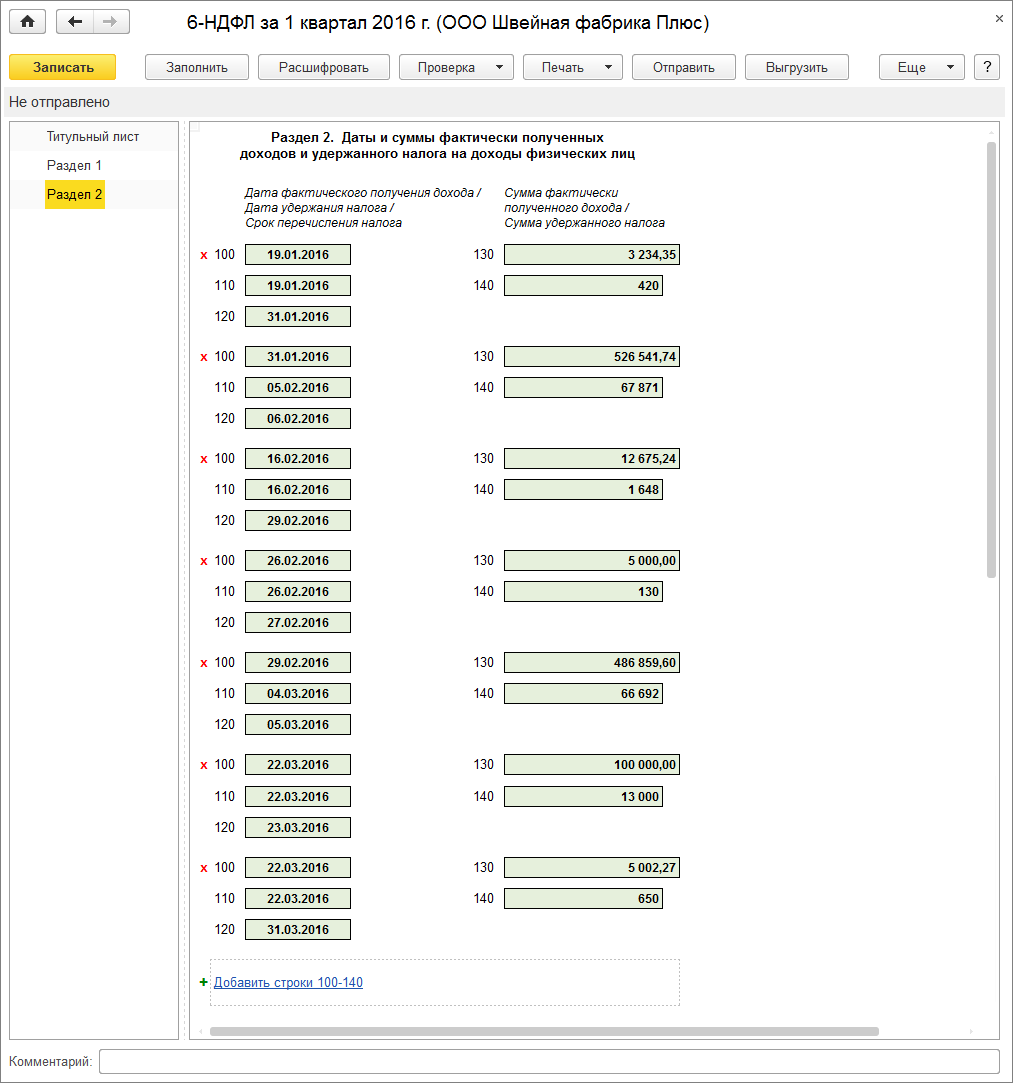

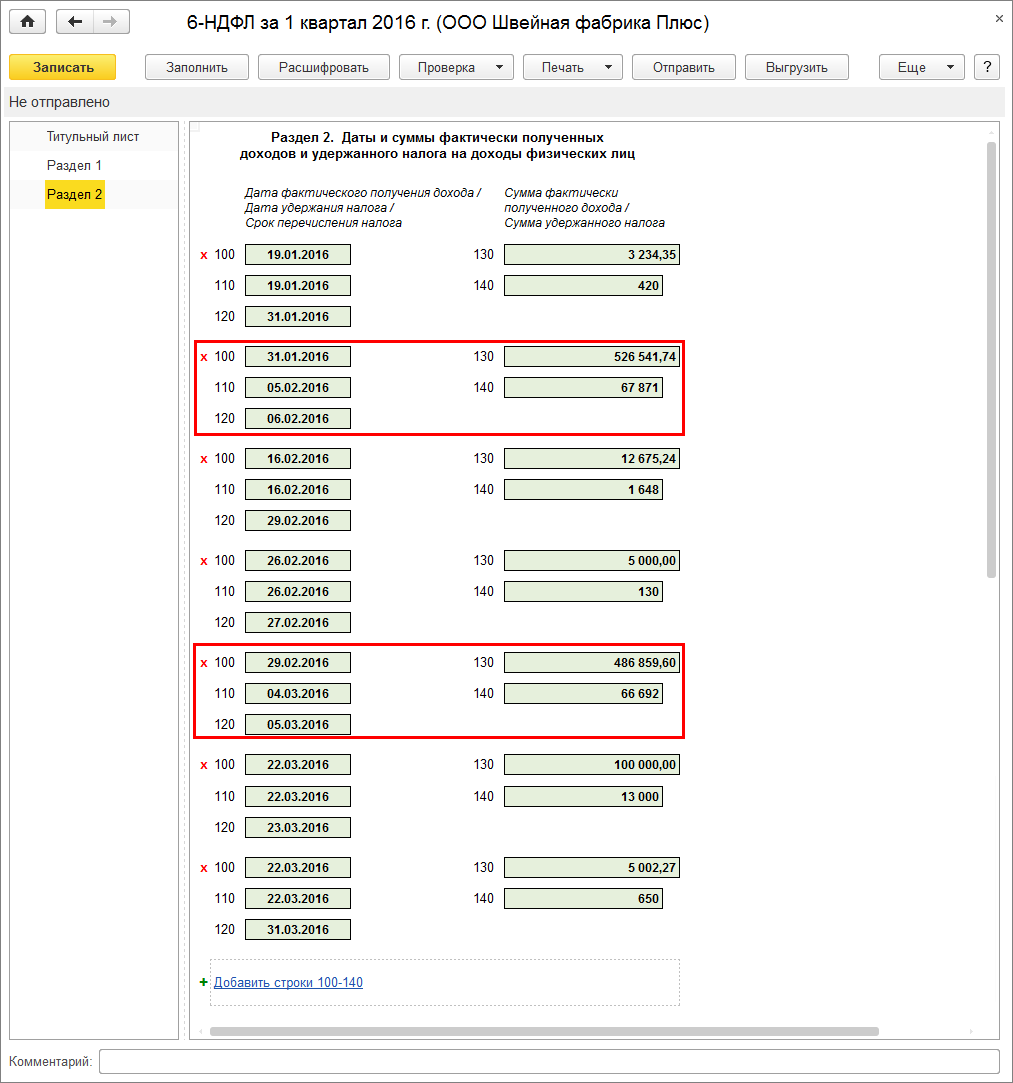

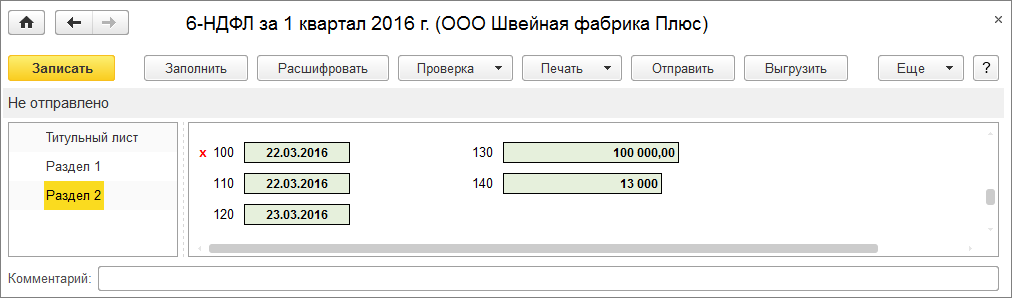

В разделе 2 (рис. 5):

· по строке 100 – дата фактического получения доходов, отраженных по строке 130. Строка заполняется с учетом положений ;

· по строке 110 – дата удержания налога с суммы фактически полученных доходов, отраженных по строке 130 ;

· по строке 120 – дата, не позднее которой должна быть перечислена сумма налога. Строка 120 заполняется с учетом положений ;

· по строке 130 – обобщенная сумма фактически полученных доходов (без вычитания суммы удержанного налога) в указанную в строке 100 дату;

· по строке 140 – обобщенная сумма удержанного налога в указанную в строке 110 дату.

Сведения о фактически полученных доходах и удержанном налоге с этих доходов, по которым одновременно совпадают три даты (дата фактического получения дохода, дата удержания налога и срок перечисления налога), суммируются и указываются в одном блоке строк 100-140. Если не совпадает хотя бы одна из дат, доход и удержанный налог с него отражаются отдельно, т.е. по ним заполняется отдельный блок строк 100-140.

Если налоговый агент производит операцию в одном отчетном периоде, а завершает ее в другом отчетном периоде, то данная операция отражается в том отчетном периоде, в котором завершена (письмо ФНС России от 12.02.2016 № БС-3/11/553@). В нашем примере заработная плата за март 2016 года выплачена в апреле 2016 года, следовательно, в разделе 2 расчета за 1-й квартал 2016 года данная операция отражена не будет, а будет отражена в разделе 2 расчета по форме 6-НДФЛ за полугодие 2016 года. В аналогичном порядке отражаются операции, начавшиеся в одном календарном году, а завершенные в другом календарном году. Например, если заработная плата за декабрь 2015 года выплачена в январе 2016 года, то в этом случае данная операция в разделе 1 расчета по форме 6-НДФЛ за 1-й квартал 2016 года не отражается, а отражается в разделе 2.

Рис. 5

1. Для расчета налога налогооблагаемые доходы можно разделить на 2 группы (ст. 223 НК РФ) – доходы в виде оплаты труда и доходы не в виде оплаты труда ("межрасчетные" выплаты) (например, отпускные, пособие по временной нетрудоспособности и т.д.).

В программе налог с "межрасчетных" выплат рассчитывается (исчисляется) и фиксируется непосредственно документами, которыми такие доходы начисляются, например, Разовое начисление, Премия, Командировка, Отпуск, Больничный лист.

Налог с доходов, выплачиваемых с зарплатой, рассчитывается (исчисляется) с помощью документа Начисление зарплаты и взносов. Расчет НДФЛ с материальной выгоды, полученной от экономии на процентах за пользование заемными средствами (по налоговой ставке 35%), производится одновременно с расчетом суммы к удержанию в счет погашения займа и материальной выгоды и отражается также в документе Начисление зарплаты и взносов.

Исчисление сумм налога производится налоговыми агентами на дату фактического получения дохода, определяемую в соответствии со ст. 223 НК РФ.

В общем случае дата фактического получения дохода определяется как день выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках. В документах, с помощью которых начисляются доходы не в виде оплаты труда ("межрасчетные" выплаты), дата получения дохода определяется по дате предполагаемой выплаты дохода, которая указывается в поле Дата выплаты. Именно эта дата отражается в строке 100 раздела 2 расчета "Дата фактического получения дохода".

Датой фактического получения доходов в виде оплаты труда налогоплательщиком признается последний день месяца, за который ему был начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором. В случае прекращения трудовых отношений до истечения календарного месяца датой фактического получения налогоплательщиком дохода в виде оплаты труда считается последний день работы, за который ему был начислен доход ( п. 2 ст.223 НК РФ). В программе для доходов в виде оплаты труда дата получения дохода определяется по месяцу начисления дохода. Для таких доходов она является последним днем месяца начисления. Дата указывается на закладке НДФЛ в колонке Дата получения дохода документа Начисление зарплаты и взносов. Дата получения дохода в виде материальной выгоды, полученной от экономии на процентах за пользование заемными средствами, определяется месяцем начисления документа Начисление зарплаты и взносов.

Обратите внимание! С 01.01.2016 при получении дохода в виде материальной выгоды, полученной от экономии на процентах при получении заемных (кредитных) средств, датой фактического получения дохода при расчете НДФЛ признается последний день каждого месяца в течение срока, на который были предоставлены заемные (кредитные) средства. Датой фактического получения дохода при расчете НДФЛ в виде командировочных расходов (суточные сверх лимита, неподтвержденные расходы) считается последний день месяца (в котором утвержден авансовый отчет) после возвращения сотрудника из командировки.

2. Согласно [URL=http://its.1c.ru/db/garant/content/10800200/1/2264]п. 4 ст. 226 НК РФ[/URL] налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате, но с учетом особенностей, установленных данным пунктом. Так, с 01.01.2016 при выплате налогоплательщику дохода в натуральной форме или получении дохода в виде материальной выгоды удержание исчисленной суммы налога производится налоговым агентом за счет любых доходов, выплачиваемых налоговым агентом налогоплательщику в денежной форме. При этом удерживаемая сумма налога не может превышать 50% суммы выплачиваемого дохода в денежной форме.

В программе удержание налога производится при проведении документов выплаты дохода – Ведомость в банк, Ведомость в кассу, Ведомость выплаты через раздатчика, Ведомость перечислений на счета. Сумма удержанного налога рассчитывается автоматически при заполнении документа на выплату зарплаты и отражается в отдельной колонке. Дата удержания налога в учете будет отражаться датой документа на выплату и именно эта дата будет отражена в строке 110 раздела 2 расчета. При удержании налога предусмотрен также учет авансовых платежей по НДФЛ для работников, являющихся иностранными гражданами или лицами без гражданства из "безвизовых" стран, временно пребывающими на территории РФ, осуществляющими трудовую деятельность по найму в РФ на основании патента.

Организация может выплачивать доходы физическим лицам, которые не являются сотрудниками организации. В частности, доходы могут выплачиваться бывшим сотрудникам и акционерам (совладельцам) организации. В этих случаях у организации может возникнуть обязанность исчислить, удержать и перечислить НДФЛ. Непосредственно выплата сумм прочих доходов в программе не регистрируется, фиксируется только сумма дохода, сумма исчисленного, удержанного и перечисленного НДФЛ для отражения в отчетности. При проведении документов, которыми регистрируются такие доходы (Выплата бывшим сотрудникам, Регистрация прочих доходов, Дивиденды), сразу фиксируются суммы исчисленного, удержанного и перечисленного НДФЛ датой, указанной в поле Дата выплаты.

Обратите внимание!

Если фактическая дата выплаты дохода (кроме доходов в виде оплаты труда, материальной выгоды, полученной от экономии на процентах при получении заемных (кредитных) средств, в виде командировочных расходов), а именно дата документа на выплату, отличается от даты предполагаемой выплаты, которая была ранее указана в документе начисления в поле Дата выплаты, то ее необходимо изменить на фактическую дату выплаты дохода (иначе некорректно будет заполнен раздел 2). После изменения даты можно сформировать ведомость на выплату. Отслеживать предполагаемую дату выплаты надо для всех документов, где она есть, самостоятельно.

3. Налоговые агенты также обязаны перечислять суммы удержанного налога. Дата перечисления налога не отражается в разделе 2 расчета, а отражается предельный срок перечисления налога, который зависят от того, с каких доходов удержан НДФЛ.

Обратите внимание! С 01.01.2016 налоговые агенты обязаны перечислять суммы удержанного налога не позднее дня, следующего за днем выплаты налогоплательщику дохода (за исключением некоторых доходов). Для доходов в виде пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) и в виде оплаты отпусков налоговые агенты обязаны перечислять суммы удержанного налога не позднее последнего числа месяца, в котором производились такие выплаты ( п.6 ст.226 НК РФ).

В программе ведется учет предельных сроков перечисления. При регистрации удержанного налога (в ведомостях) фиксируется предельный срок его перечисления. Он отражается в регистре налогового учета по НДФЛ в колонке Срок перечисления.

Таблица[TABLE][TR][TD] Вид дохода [/TD][TD] Дата фактического получения дохода [/TD][TD] Дата удержания налога [/TD][TD] Срок перечисления налога [/TD][/TR][TR][TD] Доход в виде оплаты труда [/TD][TD] Последний день месяца, за который начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором (контрактом) [/TD][TD] День фактической выплаты [/TD][TD] Не позднее дня, следующего за днем выплаты дохода [/TD][/TR][TR][TD] При получении доходов в денежной форме (например, отпускные, пособия и т.д.) [/TD][TD] День выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц [/TD][TD] День фактической выплаты [/TD][TD] Не позднее дня, следующего за днем выплаты дохода. При выплате доходов в виде пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) и в виде оплаты отпусков налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее последнего числа месяца, в котором производились такие выплаты [/TD][/TR][TR][TD] Доходы в натуральной форме [/TD][TD] День передачи доходов в натуральной форме [/TD][TD] День фактической выплаты ближайшего дохода, с которого можно удержать НДФЛ. Удержание исчисленной суммы налога производится налоговым агентом за счет любых доходов, выплачиваемых налоговым агентом налогоплательщику в денежной форме. При этом удерживаемая сумма налога не может превышать 50 процентов суммы выплачиваемого дохода в денежной форме [/TD][TD] Не позднее дня, следующего за днем выплаты дохода, с которого можно удержать НДФЛ [/TD][/TR][TR][TD] Доход в виде оплаты труда в случае прекращения трудовых отношений до истечения календарного месяца [/TD][TD] Последний день работы, за который был начислен доход [/TD][TD] День фактической выплаты (т.е. день увольнения) [/TD][TD] Не позднее дня, следующего за днем выплаты дохода [/TD][/TR][TR][TD] Материальная выгода [/TD][TD] · День приобретения товаров (работ, услуг), приобретения ценных бумаг. Если оплата приобретенных ценных бумаг производится после перехода к налогоплательщику права собственности на эти ценные бумаги, дата фактического получения дохода определяется как день совершения соответствующего платежа в оплату стоимости приобретенных ценных бумаг; · Последний день каждого месяца в течение срока, на который были предоставлены заемные (кредитные) средства – в отношении доходов, полученных от экономии на процентах. [/TD][TD] День фактической выплаты ближайшего дохода, с которого можно удержать НДФЛ. Удержание исчисленной суммы налога производится налоговым агентом за счет любых доходов, выплачиваемых налоговым агентом налогоплательщику в денежной форме. При этом удерживаемая сумма налога не может превышать 50 процентов суммы выплачиваемого дохода в денежной форме [/TD][TD] Не позднее дня, следующего за днем выплаты дохода, с которого можно удержать НДФЛ [/TD][/TR][TR][TD] Командировочные (суточные сверх лимита, неподтвержденные расходы) [/TD][TD] Последний день месяца, в котором утвержден авансовый отчет после возвращения работника из командировки [/TD][TD] День фактической выплаты ближайшего дохода, с которого можно удержать НДФЛ [/TD][TD] Не позднее дня, следующего за днем выплаты дохода, с которого можно удержать НДФЛ [/TD][/TR][TR][TD] Иные доходы [/TD][TD] · День зачета встречных однородных требований · День списания в установленном порядке безнадежного долга с баланса организации [/TD][TD] · День зачета встречных однородных требований. Для зачета достаточно заявления одной стороны (ст. 410 ГК РФ) · День фактической выплаты ближайшего дохода, с которого можно удержать НДФЛ [/TD][TD] · Не позднее дня, следующим за днем зачета встречных однородных требований · Не позднее дня, следующего за днем выплаты дохода, с которого можно удержать НДФЛ [/TD][/TR][/TABLE]Продолжение примера

Заработная плата в ООО "Швейная фабрика" (головная организация) была выплачена:

за январь – 05.02.2016;

за февраль – 04.03.2016;

за март – 05.04.2016.

Налог перечисляется в день выплаты дохода. В течении отчетного периода также выплачивались доходы не в виде оплаты труда ("межрасчетные" выплаты).

Датой фактического получения дохода в виде заработной платы является последний день месяца, за который начислен доход (рис. 6). Например, для заработной платы за январь в строке 100 будет указана дата 31.01.2016 независимо от даты документа Начисление зарплаты и взносов и даты документа на выплату.

Дата удержания налога в учете будет отражена датой документа на выплату зарплаты. Срок перечисления налога – не позднее дня, следующего за днем выплаты налогоплательщику дохода.

В нашем примере заработная плата за март 2016 года была выплачена сотрудникам в апреле 2016 года. Данная операция отразится в разделе 1, но не отразится в разделе 2 за данный отчетный период. Данная операция будет отражена в разделе 2 расчета по форме 6-НДФЛ за полугодие 2016 года, так как фактическая выплата зарплаты за март произведена именно в этом отчетном периоде.

Рис. 6

Также в ООО "Швейная фабрика" (головная организация) в течении отчетного периода выплачивались доходы не в виде оплаты труда ("межрасчетные" выплаты), например:

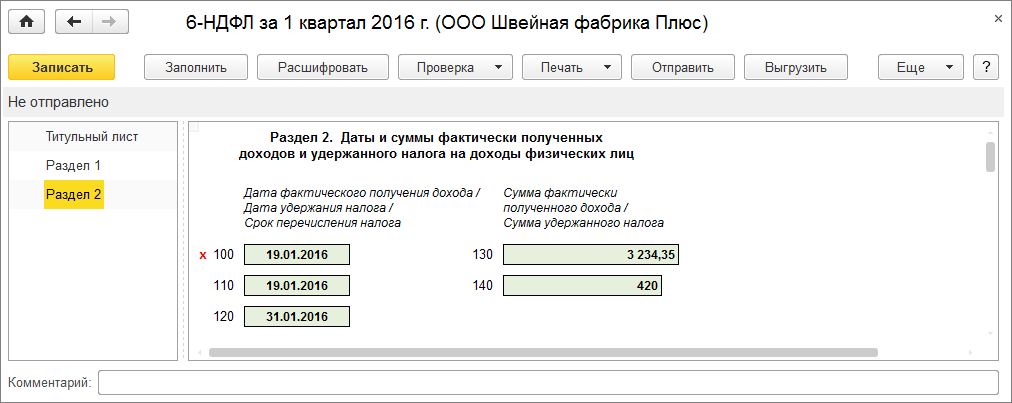

· в январе: пособие по временной нетрудоспособности;

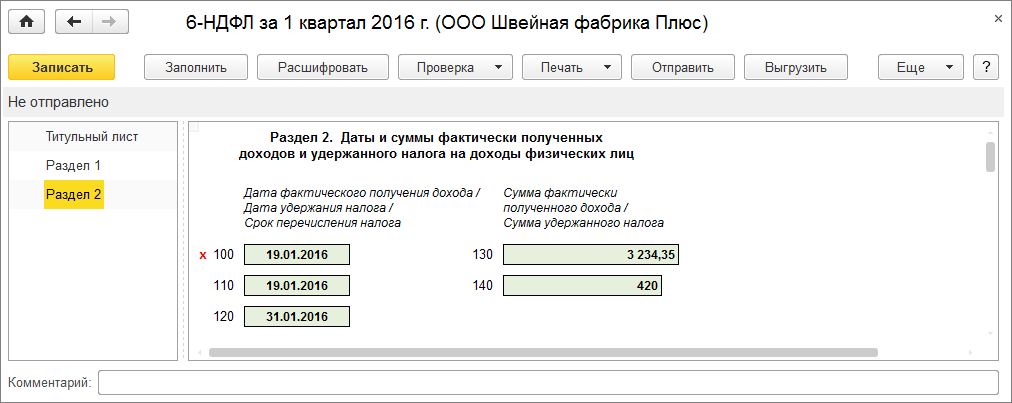

Дата фактического получения дохода была указана в поле Дата выплаты документа Больничный лист, с помощью которого начислено пособие. Дата удержания налога – дата ведомости на выплату пособия. Срок перечисления налога – при выплате доходов в виде пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) не позднее последнего числа месяца, в котором производились такие выплаты (рис. 7).

Рис. 7

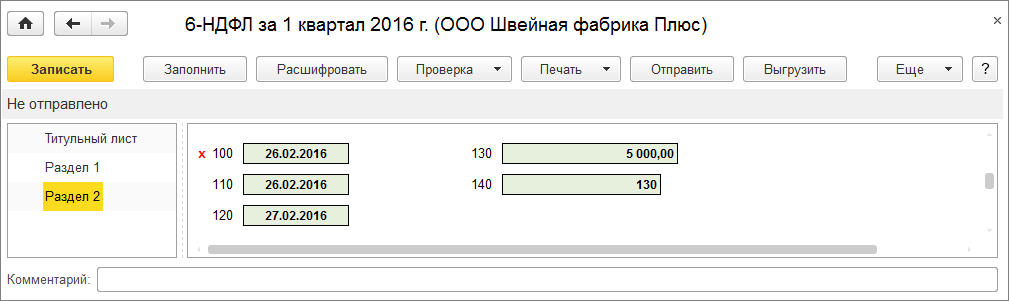

· в феврале: материальная помощь;

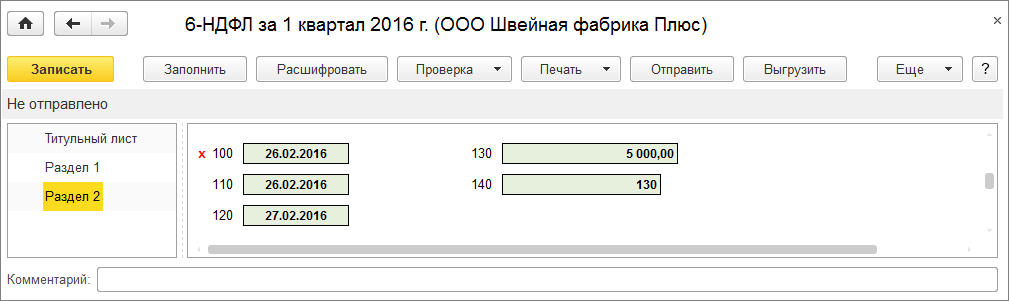

Дата фактического получения дохода для материальной помощи была указана в поле Дата выплаты документа Материальная помощь. Дата удержания налога – дата ведомости на выплату материальной помощи. Срок перечисления налога – не позднее дня, следующего за днем выплаты налогоплательщику дохода (рис. 8).

Рис. 8

· в марте: дивиденды;

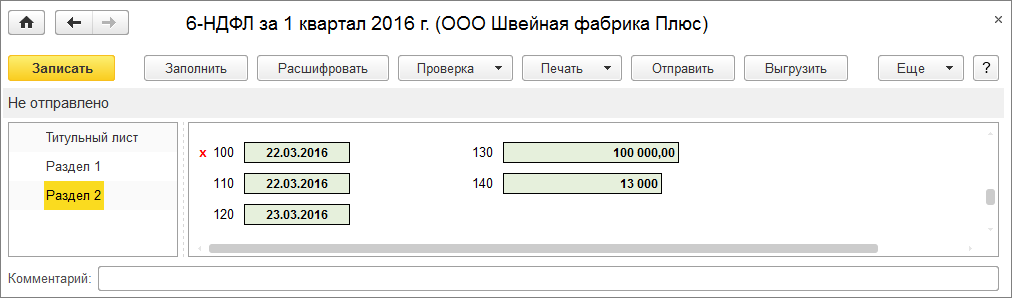

Дата фактического получения дохода в виде дивидендов была указана в поле Дата выплаты документа Дивиденды. Дата удержания налога – дата, указанная также в поле Дата выплаты. Срок перечисления налога – не позднее дня, следующего за днем выплаты налогоплательщику дохода (рис. 9).

Рис. 9

В отчете, где это необходимо, можно расшифровывать данные в ячейке отчета по кнопке Расшифровать, вручную корректировать данные (светло-зеленые ячейки и желтые ячейки всегда доступны для редактирования).

После подготовки отчета 6-НДФЛ его следует записать.

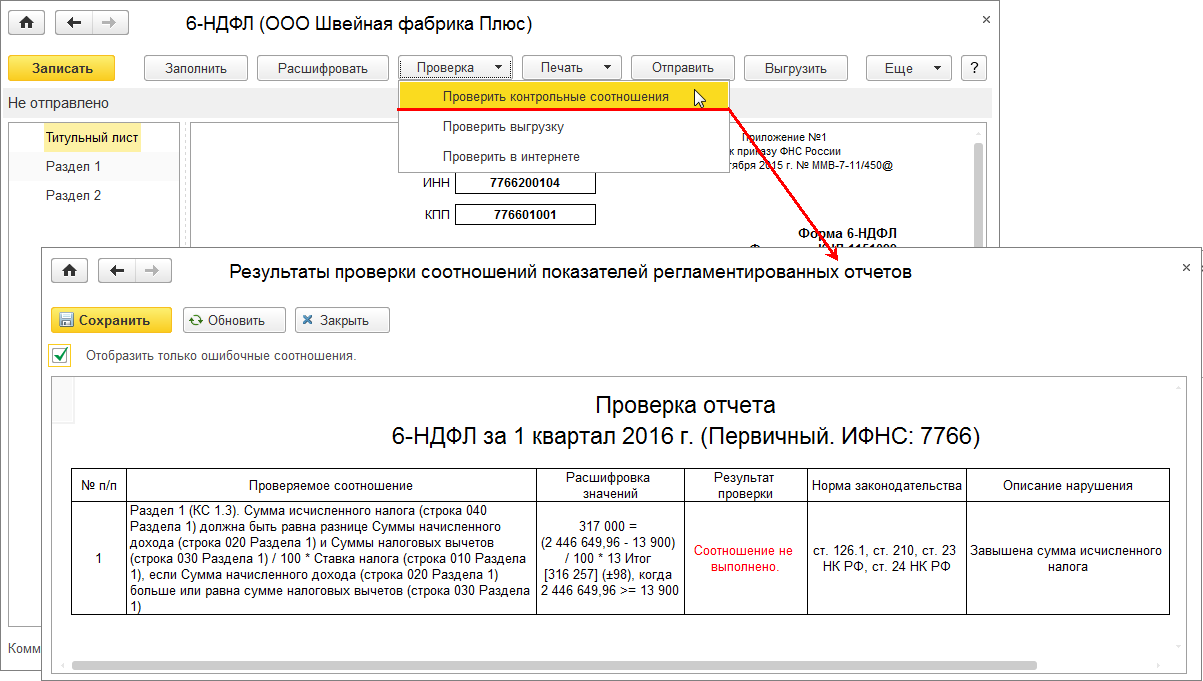

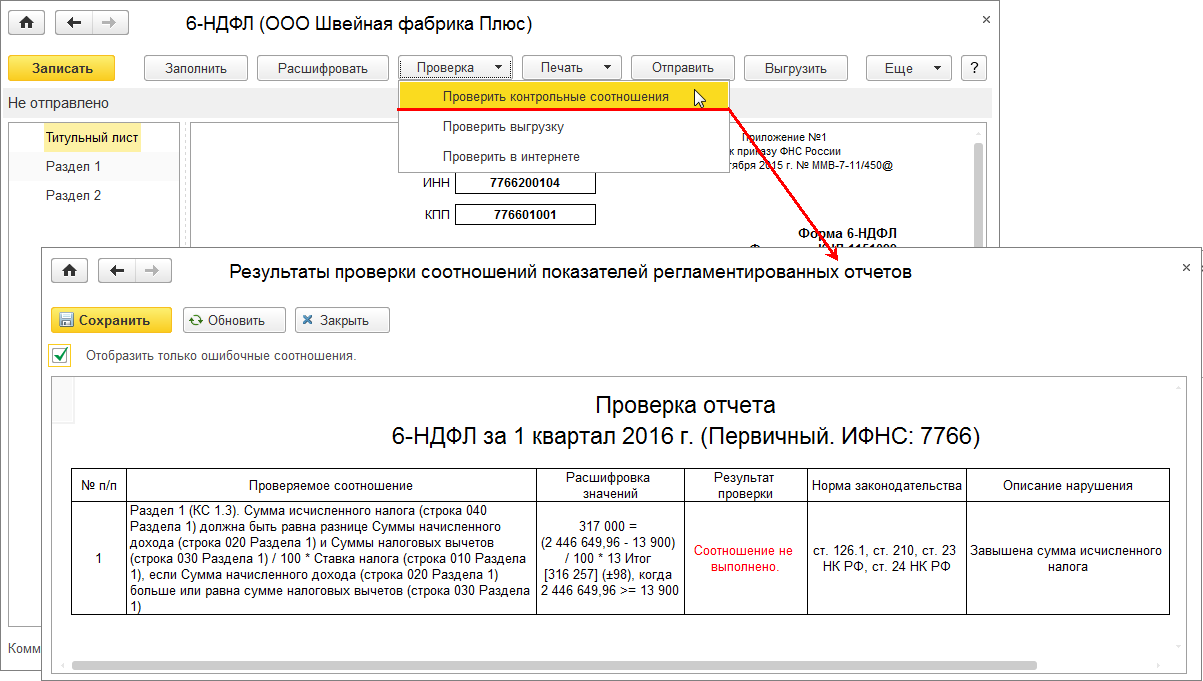

Перед передачей расчета по форме 6-НДФЛ в налоговый орган рекомендуется проверить его на наличие ошибок. Для этого следует воспользоваться кнопкой Проверка – Проверить контрольные соотношения. После нажатия кнопки выводится результат проверки контрольных соотношений показателей. При этом можно увидеть либо те контрольные соотношения показателей, которые ошибочны, либо все контрольные соотношения показателей, которые проверены в отчете 6-НДФЛ (сняв флажок Отобразить только ошибочные соотношения) (рис. 11). При нажатии на необходимое соотношение показателей выводится расшифровка – откуда взялись эти цифры, как они сложились и т.д. При нажатии в самой расшифровке на определенный показатель программа автоматически указывает на этот показатель в самой форме расчета. Кроме того, проверять контрольные соотношения можно при печати и выгрузке, если в настройке отчета (кнопка Еще – Настройка – закладка Общее) установить флажок Проверять соотношения показателей при печати и выгрузке.

Рис. 11

Организациям, представляющим расчет по форме 6-НДФЛ в налоговый орган без использования телекоммуникационных каналов связи (или использующих для электронного обмена программы сторонних производителей), следует подготовить файлы для передачи в электронном виде. Организациям, представляющим расчет по форме 6-НДФЛ на бумажном носителе, следует подготовить его печатную форму.

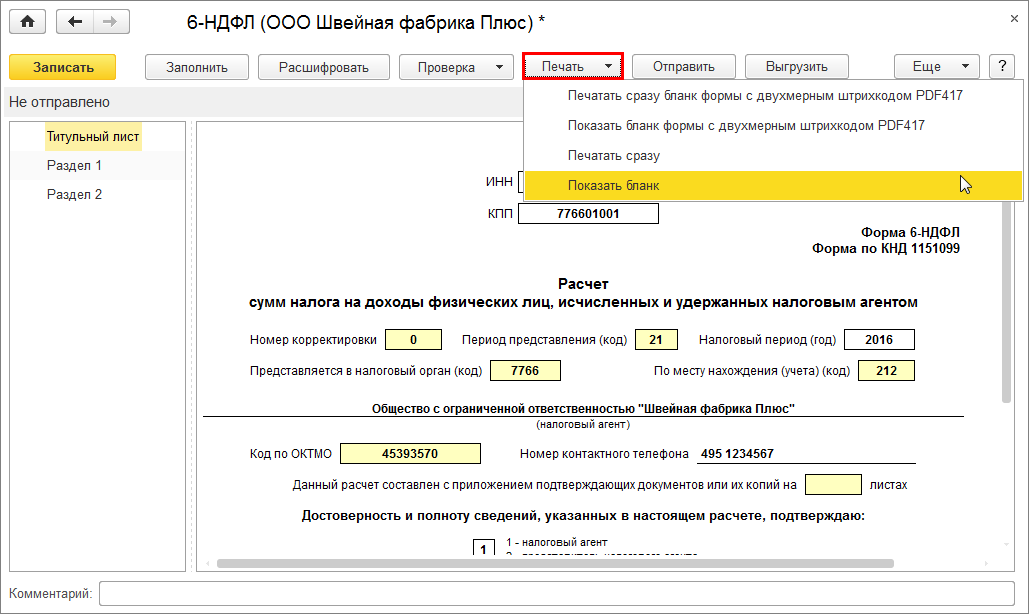

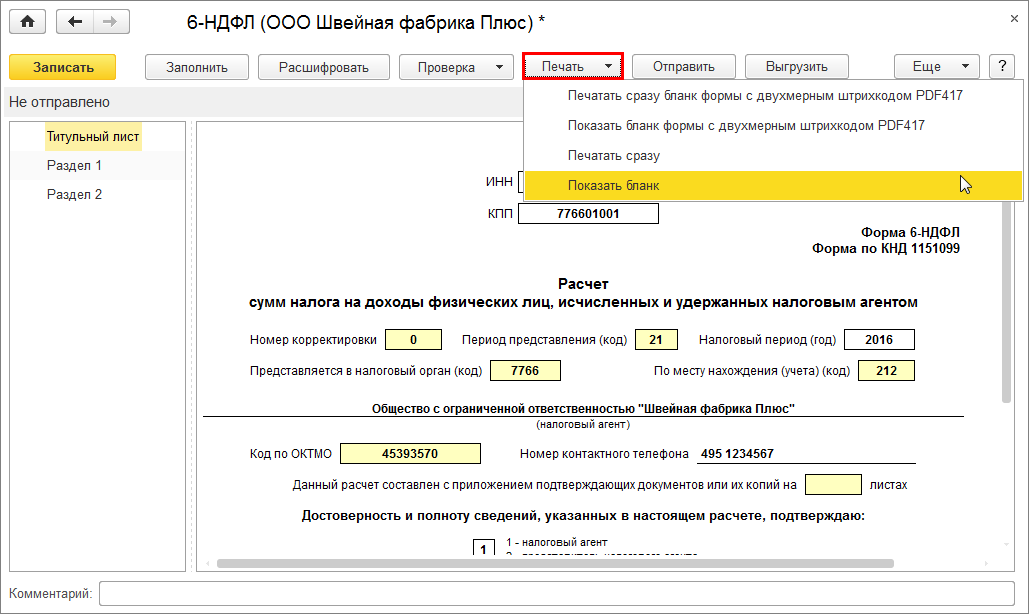

Чтобы сформировать печатную форму расчета по форме 6-НДФЛ, нажмите на кнопку Печать, расположенную в верхней части формы отчета. При этом расчет можно сразу вывести на печать (кнопка Печать – Печатать сразу бланк формы с двухмерным штрихкодом PDF417) или предварительно показать (кнопка Печать – Показать бланк формы с двухмерным штрихкодом PDF417) (рис. 12).

Рис. 12

Форму расчета по форме 6-НДФЛ можно распечатать и без штрихкода, если в настройке отчета (кнопка Еще – Настройка – закладка Общее) установить флажок Разрешить печать без штрихкода PDF417. После установки данной настройки по кнопке Печать будут доступны действия Печатать сразу илиПоказать бланк (рис. 13). Во втором случае программа выводит форму отчета на экран для предварительного просмотра и дополнительного редактирования сформированных для печати листов (при необходимости). Далее для печати расчета нажмите на кнопку Печать. Кроме того, из данной формы отчета (предварительный просмотр) можно сохранить отредактированный расчет по форме 6-НДФЛ в виде файлов в указанный каталог в формате Microsoft Excel (XLS) или в формате табличных документов (MXL) (нажав на кнопку Сохранить).

Рис. 13

Рис. 14

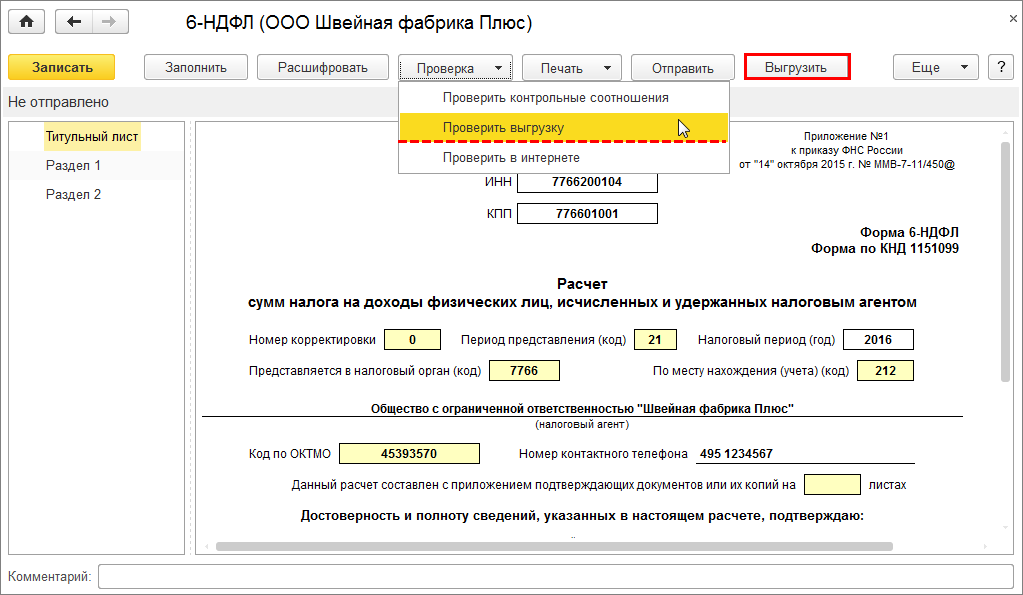

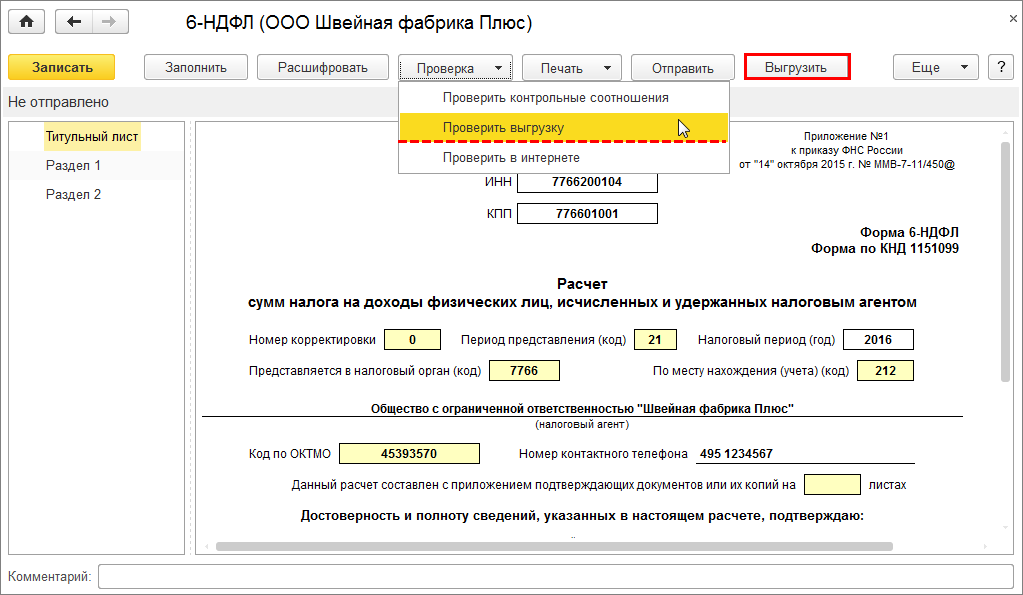

В регламентированном отчете 6-НДФЛ предусмотрена также возможность выгрузки расчета по форме 6-НДФЛ в электронном виде в формате, утвержденном ФНС России. Если расчет должен быть выгружен во внешний файл, то в форме отчета поддерживается функция выгрузки, причем рекомендуется сначала проверить выгрузку на правильность оформления отчета по кнопке Проверка – Проверить выгрузку (рис. 15). После нажатия этой кнопки будет выполняться формирование электронного представления отчета. При обнаружении в данных отчета ошибок, препятствующих выполнению выгрузки, выгрузка будет прекращена. В этом случае следует исправить обнаруженные ошибки и повторить выгрузку. Для перехода по ошибкам удобно использовать служебное окно навигации по ошибкам, которое автоматически вызывается на экран.

Для выгрузки расчета по форме 6-НДФЛ для последующей передачи через уполномоченного оператора необходимо нажать на кнопкуВыгрузить и указать в появившемся окне каталог, куда следует сохранить файл расчета. Имя файлу программа присваивает автоматически.

Рис. 15

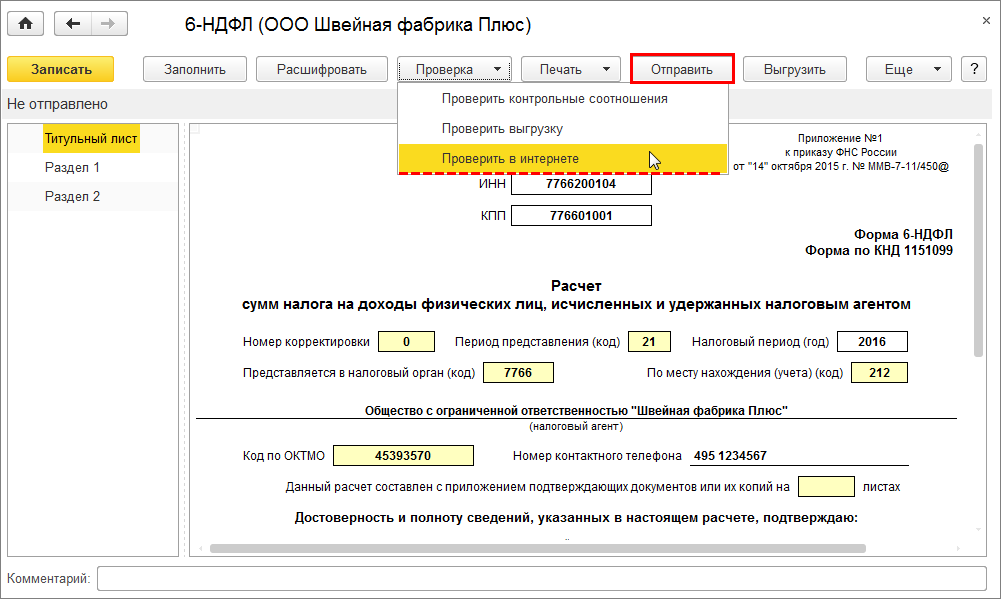

В программах 1С, содержащих подсистему регламентированной отчетности, реализован механизм, который позволяет непосредственно из программы (без промежуточной выгрузки в файл электронного представления и использования сторонних программ) отправить расчет по форме 6-НДФЛ в налоговый орган в электронном виде с ЭЦП.

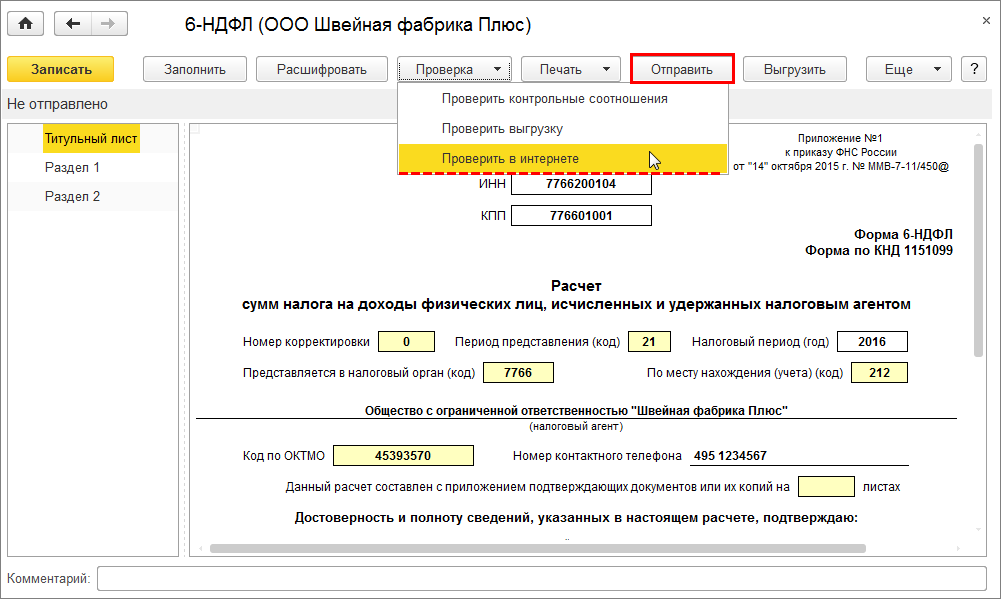

Перед отправкой рекомендуется выполнить форматно-логический контроль заполнения расчета. Для этого нажмите на кнопку Проверка – Проверить в Интернете (рис. 16). Для отправки расчета в налоговый орган непосредственно из программы нажмите на кнопку Отправить.

Рис. 16

Формирование расчета, представляемого по месту нахождения обособленного подразделения

Для подготовки расчета по форме 6-НДФЛ для представления в ИФНС по месту нахождения обособленного подразделения необходимо ввести новый экземпляр отчета 6-НДФЛ.

Для составления отчета в рабочем месте 1С-Отчетность:

· введите команду для создания нового экземпляра отчета по кнопке Создать;

· выберите в форме Виды отчетов отчет с названием 6-НДФЛ и нажмите на кнопку Выбрать.

В стартовой форме укажите:

· организацию (если в программе ведется учет по нескольким организациям), для которой составляется отчет;

· период, за который составляется отчет;

· далее нажмите на кнопку Создать.

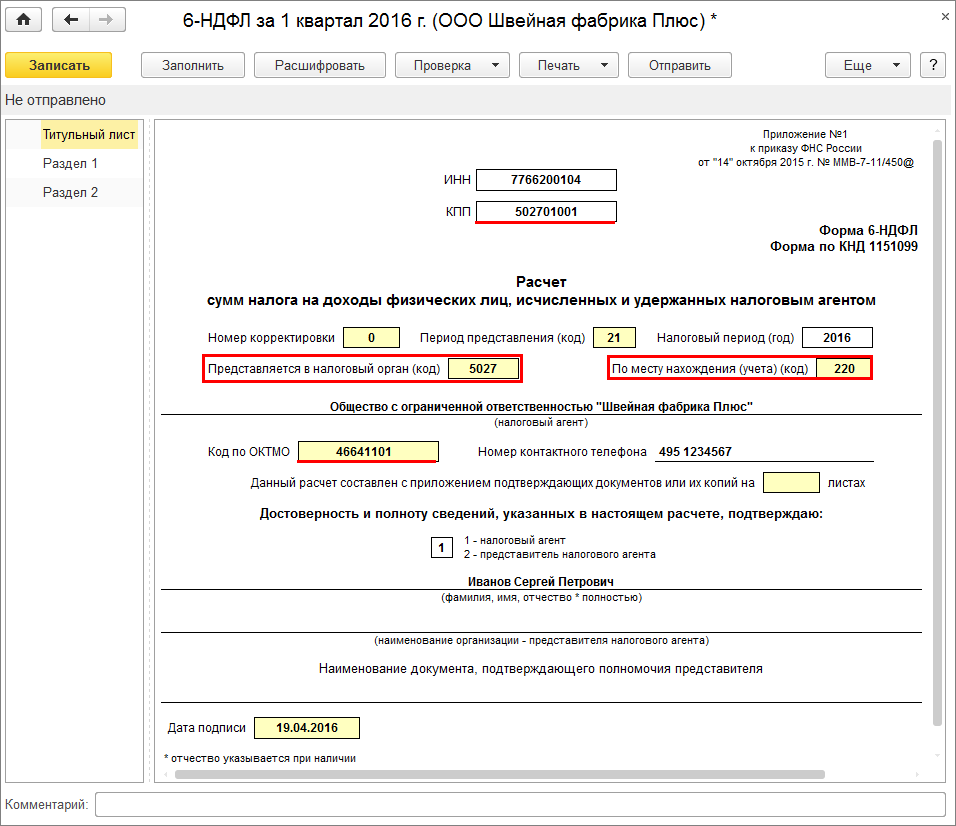

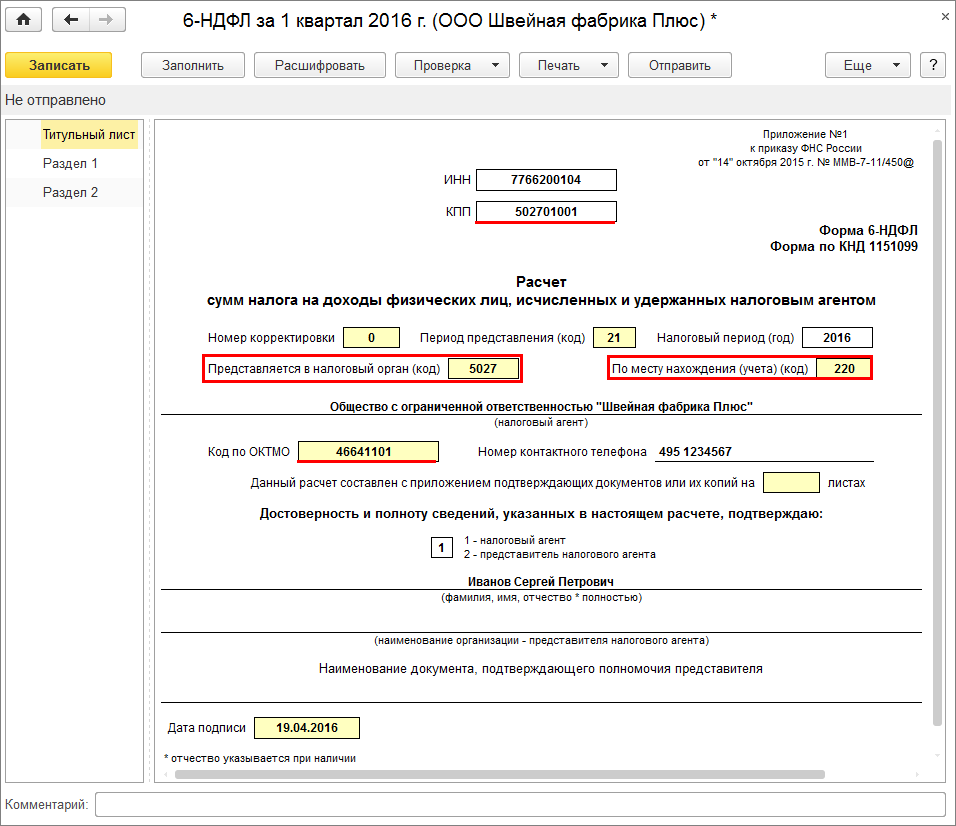

На титульном листе в поле Предоставляется в налоговый орган (код) укажите четырехзначный код налогового органа (выбор предлагается), в котором обособленное подразделение стоит на учете и куда предполагается представить отчетность. После указания кода автоматически заполняются КПП и ОКТМО обособленного подразделения.

В поле По месту нахождения учета (код) уточните код места представления расчета. По месту нахождения обособленного подразделения российской организации указывается код "220".

В поле Дата подписи укажите дату составления расчета (дату подписания).

Для заполнения показателей разделов 1 и 2 отчета по обособленному подразделению нажмите на кнопку Заполнить (рис. 17).

Рис. 17

При автоматическом заполнении в отчет попадают только те суммы доходов, вычетов и налогов физических лиц, которые относятся к указанному на титульном листе ОКТМО/КПП, т.е. полученные от обособленного подразделения (без учета доходов головной организации) (рис. 18).

Дальнейшая работа с отчетом 6-НДФЛ такая, как описана выше для отчета по головной организации.

Составление расчета по форме 6-НДФЛ в программе [/CENTER]

Формирование расчета по в программе производится в автоматическом режиме. Для корректного формирования расчета необходимо, чтобы в программе были:

· отражены все доходы, полученные физическими лицами за налоговый период;

· введены сведения о праве на налоговые вычеты и отражены фактически предоставленные вычеты;

· рассчитаны и учтены суммы исчисленного, удержанного налога.

Данные о фактически предоставленных физическим лицам налоговых вычетах, о суммах исчисленного, удержанного НДФЛ за любой период можно получить с помощью отчетов "Сводная" справка 2-НДФЛ, Анализ НДФЛ по месяцам, Регистр налогового учета по НДФЛ (раздел Налоги и взносы – Отчеты по налогам и взносам).

Пример

ООО "Швейная фабрика Плюс" зарегистрирована в г. Москве. Большинство сотрудников организации работают по месту ее нахождения, удержанный НДФЛ с доходов сотрудников уплачивается в ИФНС по месту нахождения организации.

В организации есть два территориально обособленных подразделения – "Ателье" и "Представительство на Севере". Подразделения не выделены на отдельный баланс, выплату доходов сотрудникам обособленных подразделений производит головная организация, НДФЛ с их доходов перечисляется в ИФНС по месту нахождения обособленных подразделений.

За 1-й квартал 2016 года организация должна сформировать три расчета по форме 6-НДФЛ:

· для передачи в налоговый орган по месту нахождения организации;

· для передачи в налоговый орган по месту учета организации по обособленному подразделению "Ателье";

· для передачи в налоговый орган по месту учета организации по обособленному подразделению "Представительство на Севере".

Формирование расчета, представляемого по месту нахождения головной организации

В программе для составления расчета по форме 6-НДФЛ предназначен регламентированный отчет 6-НДФЛ (раздел Отчетность, справки – 1С-Отчетность) (рис. 1).

Для составления отчета в рабочем месте 1С-Отчетность:

· введите команду для создания нового экземпляра отчета по кнопке Создать;

· выберите в форме Виды отчетов отчет с названием 6-НДФЛ и нажмите на кнопку Выбрать.

В стартовой форме укажите:

· организацию (если в программе ведется учет по нескольким организациям), для которой составляется отчет;

· период, за который составляется отчет;

· далее нажмите на кнопку Создать.

Рис. 1

В результате на экран выводится форма нового экземпляра отчета для составления расчета по форме 6-НДФЛ

Расчет, состоит из:

· Титульного листа;

· Раздела 1 "Обобщенные показатели";

· Раздела 2 "Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц".

Обратите внимание! Если в программе ведется учет по организации (организациям), в которой есть территориально обособленные подразделения (не выделены на отдельный баланс, как в нашем примере), то титульный лист по умолчанию заполняется данными только головной организации. Далее для заполнения показателей разделов 1 и 2 отчета только по головной организации нажмите на кнопку Заполнить.

Форма отчета заполняется на основании данных учета доходов, начисленных и выплаченных физическим лицам налоговым агентом, предоставленных физическим лицам налоговых вычетов, исчисленного и удержанного налога, содержащихся в регистрах налогового учета. При автоматическом заполнении в документ попадают только те суммы доходов, вычетов и налогов физических лиц, которые относятся к указанному на титульном листе ОКТМО/КПП, т.е. полученные от головной организации (без учета доходов обособленного подразделения).

Рассмотрим заполнение отчета 6-НДФЛ более подробно.

Заполнение титульного листа

Данные о налоговом агенте на титульном листе заполняются автоматически по имеющимся в программе данным.

В верхней части титульного листа в поле КПП указывается код причины постановки на учет по месту нахождения организации либо по месту учета организации по месту обособленного подразделения. В поле ИНН указывается идентификационный номер налогового агента.

По умолчанию считается, что составляется первичный расчет, т.е. представляемый за отчетный период первый раз, поэтому в поле Номер корректировки указывается код 000.

Поля Период представления (код) и налоговый период (год) заполняются автоматически по значению периода, указанного в стартовой форме, и условных обозначений периодов согласно к Порядку заполнения расчета по форме 6-НДФЛ. Для расчета за 1-й квартал 2016 года проставляется значение "21".

В поле Предоставляется в налоговый орган (код) указывается четырехзначный код налогового органа, в котором организация или обособленное подразделение стоит на учете и куда предполагается представить отчетность.

Поле По месту нахождения (учета) (код) указывается код места представления расчета налоговым агентом (согласно к Порядку заполнения расчета по форме 6-НДФЛ). Если расчет сдается по месту учета российской организации, указывается автоматически код "212".

В поле Код по ОКТМО указывается код ОКТМО муниципального образования, на территории которого находится организация или обособленное подразделение организации.

В программе такие данные, как ОКАТО, ИНН, КПП и код налогового органа по организациям и их обособленным подразделениям, выделенным на отдельный баланс, указываются в справочнике Организации (раздел Настройка – Предприятие – Организации). Для структурных подразделений организаций (которые не выделены на отдельный баланс) указываются в справочнике Подразделения (раздел Настройка – Предприятие – Подразделения).

Остальные показатели (наименование налогового агента, телефон, Ф.И.О. подтверждающего достоверность и полноту сведений) заполняются на основании данных справочника Организации.

Если ячейки с какими-либо сведениями о налоговом агенте не заполнены и их невозможно заполнить вручную (не выделены желтым цветом), это означает, что в информационную базу не введены соответствующие данные. В этом случае необходимо добавить нужные сведения, после чего обновить отчет по кнопкеОбновить (кнопка Еще – Обновить).

Сквозная нумерация заполненных страниц расчета по форме 6-НДФЛ проставляется непосредственно при выводе его на печать.

Дата составления расчета в поле Дата подписи по умолчанию указывается текущая дата компьютера.

Рис. 2

Заполнение раздела 1

В разделе 1 указываются обобщенные по всем физическим лицам суммы начисленного дохода, исчисленного и удержанного налога нарастающим итогом с начала налогового периода по соответствующей налоговой ставке.

Продолжение примера

ООО "Швейная фабрика Плюс", зарегистрированная в г. Москве (головная организация), в течение 1-го квартала 2016 года начисляла и выплачивала в пользу физлиц доходы, облагаемые по разным налоговым ставкам (рис. 3) – 13 % и 35%. Физическим лицам были предоставлены налоговые вычеты (стандартные, к доходу). При удержании НДФЛ были учтены суммы фиксированного авансового платежа по физическим лицам, работающим на основании патента. Возврат налога налогоплательщикам в порядке, предусмотренном ст.231 НК РФ, организация не производила. Также в 1-м квартале были начислены и выплачены дивиденды сотруднику организации. Выплата заработной платы за месяц производится 5 числа каждого месяца.

Рис. 3

Если налоговый агент выплачивал физическим лицам в течение налогового периода доходы, облагаемые по разным ставкам, то раздел 1 (за исключением строк 060-090) заполняется для каждой из ставок налога (рис. 4). В разделе 1 указывается:

· по строке 010 – ставка налога (в нашем примере ставки – 13 % и 35%);

· по строке 020 – общая сумма начисленного дохода (включая налог) по всем физическим лицам, по которым заполняется 6-НДФЛ. Указываются суммы начисленного дохода полностью облагаемые НДФЛ и частично облагаемые НДФЛ. Необлагаемые доходы в данной строке не указываются (к таким доходам относятся, например, пособие по беременности и родам и т.д.);

· по строке 030 – общая сумма предоставленных налоговых вычетов, уменьшающих доход, подлежащий налогообложению (приказ ФНС России от 10.09.2015 № ММВ-7-11/387@);

· по строке 040 – общая сумма исчисленного НДФЛ;

· по строке 025 – общая сумма начисленного дохода в виде дивидендов;

· по строке 045 – общая сумма исчисленного НДФЛ на доходы в виде дивидендов;

· по строке 050 – общая сумма , на которые были уменьшены суммы исчисленного налога.

Итоговые показатели по всем ставкам налога указываются по строкам 060-090:

· по строке 060 – общее количество физических лиц, получивших в отчетном периоде налогооблагаемый доход. При этом физическое лицо, получившее в течение одного периода доходы по разным договорам или по разным ставкам налога, учитывается как одно лицо;

· по строке 070 – общая сумма удержанного налога;

· по строке 080 – общая сумма налога, который был исчислен, но не был удержан;

· по строке 090 – общая сумма налога, налогоплательщикам в соответствии ст.231 НК РФ

Обратите внимание! Если заработная плата за март выплачена сотрудникам в апреле (как в нашем примере), то в строках 020-050 отразятся суммы начисленной зарплаты, предоставленных налоговых вычетов и т.д., но в строке 070 сумма удержанного налога с заработной платы не отразится, а отразится в строке 080 как сумма налога, которая не была удержана налоговым агентом (так как в данном отчетном периоде (01.01.2016 по 31.03.2016) выплата заработной платы за март произведена не была, значит не был удержан налог (зарплата выплачена в апреле, в следующем отчетном периоде)

Рис. 4

Заполнение раздела 2

В разделе 2 за соответствующий отчетный период отражаются те операции, которые произведены за последние три месяца этого отчетного периода.

В разделе 2 (рис. 5):

· по строке 100 – дата фактического получения доходов, отраженных по строке 130. Строка заполняется с учетом положений ;

· по строке 110 – дата удержания налога с суммы фактически полученных доходов, отраженных по строке 130 ;

· по строке 120 – дата, не позднее которой должна быть перечислена сумма налога. Строка 120 заполняется с учетом положений ;

· по строке 130 – обобщенная сумма фактически полученных доходов (без вычитания суммы удержанного налога) в указанную в строке 100 дату;

· по строке 140 – обобщенная сумма удержанного налога в указанную в строке 110 дату.

Сведения о фактически полученных доходах и удержанном налоге с этих доходов, по которым одновременно совпадают три даты (дата фактического получения дохода, дата удержания налога и срок перечисления налога), суммируются и указываются в одном блоке строк 100-140. Если не совпадает хотя бы одна из дат, доход и удержанный налог с него отражаются отдельно, т.е. по ним заполняется отдельный блок строк 100-140.

Если налоговый агент производит операцию в одном отчетном периоде, а завершает ее в другом отчетном периоде, то данная операция отражается в том отчетном периоде, в котором завершена (письмо ФНС России от 12.02.2016 № БС-3/11/553@). В нашем примере заработная плата за март 2016 года выплачена в апреле 2016 года, следовательно, в разделе 2 расчета за 1-й квартал 2016 года данная операция отражена не будет, а будет отражена в разделе 2 расчета по форме 6-НДФЛ за полугодие 2016 года. В аналогичном порядке отражаются операции, начавшиеся в одном календарном году, а завершенные в другом календарном году. Например, если заработная плата за декабрь 2015 года выплачена в январе 2016 года, то в этом случае данная операция в разделе 1 расчета по форме 6-НДФЛ за 1-й квартал 2016 года не отражается, а отражается в разделе 2.

Рис. 5

1. Для расчета налога налогооблагаемые доходы можно разделить на 2 группы (ст. 223 НК РФ) – доходы в виде оплаты труда и доходы не в виде оплаты труда ("межрасчетные" выплаты) (например, отпускные, пособие по временной нетрудоспособности и т.д.).

В программе налог с "межрасчетных" выплат рассчитывается (исчисляется) и фиксируется непосредственно документами, которыми такие доходы начисляются, например, Разовое начисление, Премия, Командировка, Отпуск, Больничный лист.

Налог с доходов, выплачиваемых с зарплатой, рассчитывается (исчисляется) с помощью документа Начисление зарплаты и взносов. Расчет НДФЛ с материальной выгоды, полученной от экономии на процентах за пользование заемными средствами (по налоговой ставке 35%), производится одновременно с расчетом суммы к удержанию в счет погашения займа и материальной выгоды и отражается также в документе Начисление зарплаты и взносов.

Исчисление сумм налога производится налоговыми агентами на дату фактического получения дохода, определяемую в соответствии со ст. 223 НК РФ.

В общем случае дата фактического получения дохода определяется как день выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках. В документах, с помощью которых начисляются доходы не в виде оплаты труда ("межрасчетные" выплаты), дата получения дохода определяется по дате предполагаемой выплаты дохода, которая указывается в поле Дата выплаты. Именно эта дата отражается в строке 100 раздела 2 расчета "Дата фактического получения дохода".

Датой фактического получения доходов в виде оплаты труда налогоплательщиком признается последний день месяца, за который ему был начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором. В случае прекращения трудовых отношений до истечения календарного месяца датой фактического получения налогоплательщиком дохода в виде оплаты труда считается последний день работы, за который ему был начислен доход ( п. 2 ст.223 НК РФ). В программе для доходов в виде оплаты труда дата получения дохода определяется по месяцу начисления дохода. Для таких доходов она является последним днем месяца начисления. Дата указывается на закладке НДФЛ в колонке Дата получения дохода документа Начисление зарплаты и взносов. Дата получения дохода в виде материальной выгоды, полученной от экономии на процентах за пользование заемными средствами, определяется месяцем начисления документа Начисление зарплаты и взносов.

Обратите внимание! С 01.01.2016 при получении дохода в виде материальной выгоды, полученной от экономии на процентах при получении заемных (кредитных) средств, датой фактического получения дохода при расчете НДФЛ признается последний день каждого месяца в течение срока, на который были предоставлены заемные (кредитные) средства. Датой фактического получения дохода при расчете НДФЛ в виде командировочных расходов (суточные сверх лимита, неподтвержденные расходы) считается последний день месяца (в котором утвержден авансовый отчет) после возвращения сотрудника из командировки.

2. Согласно [URL=http://its.1c.ru/db/garant/content/10800200/1/2264]п. 4 ст. 226 НК РФ[/URL] налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате, но с учетом особенностей, установленных данным пунктом. Так, с 01.01.2016 при выплате налогоплательщику дохода в натуральной форме или получении дохода в виде материальной выгоды удержание исчисленной суммы налога производится налоговым агентом за счет любых доходов, выплачиваемых налоговым агентом налогоплательщику в денежной форме. При этом удерживаемая сумма налога не может превышать 50% суммы выплачиваемого дохода в денежной форме.

В программе удержание налога производится при проведении документов выплаты дохода – Ведомость в банк, Ведомость в кассу, Ведомость выплаты через раздатчика, Ведомость перечислений на счета. Сумма удержанного налога рассчитывается автоматически при заполнении документа на выплату зарплаты и отражается в отдельной колонке. Дата удержания налога в учете будет отражаться датой документа на выплату и именно эта дата будет отражена в строке 110 раздела 2 расчета. При удержании налога предусмотрен также учет авансовых платежей по НДФЛ для работников, являющихся иностранными гражданами или лицами без гражданства из "безвизовых" стран, временно пребывающими на территории РФ, осуществляющими трудовую деятельность по найму в РФ на основании патента.

Организация может выплачивать доходы физическим лицам, которые не являются сотрудниками организации. В частности, доходы могут выплачиваться бывшим сотрудникам и акционерам (совладельцам) организации. В этих случаях у организации может возникнуть обязанность исчислить, удержать и перечислить НДФЛ. Непосредственно выплата сумм прочих доходов в программе не регистрируется, фиксируется только сумма дохода, сумма исчисленного, удержанного и перечисленного НДФЛ для отражения в отчетности. При проведении документов, которыми регистрируются такие доходы (Выплата бывшим сотрудникам, Регистрация прочих доходов, Дивиденды), сразу фиксируются суммы исчисленного, удержанного и перечисленного НДФЛ датой, указанной в поле Дата выплаты.

Обратите внимание!

Если фактическая дата выплаты дохода (кроме доходов в виде оплаты труда, материальной выгоды, полученной от экономии на процентах при получении заемных (кредитных) средств, в виде командировочных расходов), а именно дата документа на выплату, отличается от даты предполагаемой выплаты, которая была ранее указана в документе начисления в поле Дата выплаты, то ее необходимо изменить на фактическую дату выплаты дохода (иначе некорректно будет заполнен раздел 2). После изменения даты можно сформировать ведомость на выплату. Отслеживать предполагаемую дату выплаты надо для всех документов, где она есть, самостоятельно.

3. Налоговые агенты также обязаны перечислять суммы удержанного налога. Дата перечисления налога не отражается в разделе 2 расчета, а отражается предельный срок перечисления налога, который зависят от того, с каких доходов удержан НДФЛ.

Обратите внимание! С 01.01.2016 налоговые агенты обязаны перечислять суммы удержанного налога не позднее дня, следующего за днем выплаты налогоплательщику дохода (за исключением некоторых доходов). Для доходов в виде пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) и в виде оплаты отпусков налоговые агенты обязаны перечислять суммы удержанного налога не позднее последнего числа месяца, в котором производились такие выплаты ( п.6 ст.226 НК РФ).

В программе ведется учет предельных сроков перечисления. При регистрации удержанного налога (в ведомостях) фиксируется предельный срок его перечисления. Он отражается в регистре налогового учета по НДФЛ в колонке Срок перечисления.

Таблица[TABLE][TR][TD] Вид дохода [/TD][TD] Дата фактического получения дохода [/TD][TD] Дата удержания налога [/TD][TD] Срок перечисления налога [/TD][/TR][TR][TD] Доход в виде оплаты труда [/TD][TD] Последний день месяца, за который начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором (контрактом) [/TD][TD] День фактической выплаты [/TD][TD] Не позднее дня, следующего за днем выплаты дохода [/TD][/TR][TR][TD] При получении доходов в денежной форме (например, отпускные, пособия и т.д.) [/TD][TD] День выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц [/TD][TD] День фактической выплаты [/TD][TD] Не позднее дня, следующего за днем выплаты дохода. При выплате доходов в виде пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) и в виде оплаты отпусков налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее последнего числа месяца, в котором производились такие выплаты [/TD][/TR][TR][TD] Доходы в натуральной форме [/TD][TD] День передачи доходов в натуральной форме [/TD][TD] День фактической выплаты ближайшего дохода, с которого можно удержать НДФЛ. Удержание исчисленной суммы налога производится налоговым агентом за счет любых доходов, выплачиваемых налоговым агентом налогоплательщику в денежной форме. При этом удерживаемая сумма налога не может превышать 50 процентов суммы выплачиваемого дохода в денежной форме [/TD][TD] Не позднее дня, следующего за днем выплаты дохода, с которого можно удержать НДФЛ [/TD][/TR][TR][TD] Доход в виде оплаты труда в случае прекращения трудовых отношений до истечения календарного месяца [/TD][TD] Последний день работы, за который был начислен доход [/TD][TD] День фактической выплаты (т.е. день увольнения) [/TD][TD] Не позднее дня, следующего за днем выплаты дохода [/TD][/TR][TR][TD] Материальная выгода [/TD][TD] · День приобретения товаров (работ, услуг), приобретения ценных бумаг. Если оплата приобретенных ценных бумаг производится после перехода к налогоплательщику права собственности на эти ценные бумаги, дата фактического получения дохода определяется как день совершения соответствующего платежа в оплату стоимости приобретенных ценных бумаг; · Последний день каждого месяца в течение срока, на который были предоставлены заемные (кредитные) средства – в отношении доходов, полученных от экономии на процентах. [/TD][TD] День фактической выплаты ближайшего дохода, с которого можно удержать НДФЛ. Удержание исчисленной суммы налога производится налоговым агентом за счет любых доходов, выплачиваемых налоговым агентом налогоплательщику в денежной форме. При этом удерживаемая сумма налога не может превышать 50 процентов суммы выплачиваемого дохода в денежной форме [/TD][TD] Не позднее дня, следующего за днем выплаты дохода, с которого можно удержать НДФЛ [/TD][/TR][TR][TD] Командировочные (суточные сверх лимита, неподтвержденные расходы) [/TD][TD] Последний день месяца, в котором утвержден авансовый отчет после возвращения работника из командировки [/TD][TD] День фактической выплаты ближайшего дохода, с которого можно удержать НДФЛ [/TD][TD] Не позднее дня, следующего за днем выплаты дохода, с которого можно удержать НДФЛ [/TD][/TR][TR][TD] Иные доходы [/TD][TD] · День зачета встречных однородных требований · День списания в установленном порядке безнадежного долга с баланса организации [/TD][TD] · День зачета встречных однородных требований. Для зачета достаточно заявления одной стороны (ст. 410 ГК РФ) · День фактической выплаты ближайшего дохода, с которого можно удержать НДФЛ [/TD][TD] · Не позднее дня, следующим за днем зачета встречных однородных требований · Не позднее дня, следующего за днем выплаты дохода, с которого можно удержать НДФЛ [/TD][/TR][/TABLE]Продолжение примера

Заработная плата в ООО "Швейная фабрика" (головная организация) была выплачена:

за январь – 05.02.2016;

за февраль – 04.03.2016;

за март – 05.04.2016.

Налог перечисляется в день выплаты дохода. В течении отчетного периода также выплачивались доходы не в виде оплаты труда ("межрасчетные" выплаты).

Датой фактического получения дохода в виде заработной платы является последний день месяца, за который начислен доход (рис. 6). Например, для заработной платы за январь в строке 100 будет указана дата 31.01.2016 независимо от даты документа Начисление зарплаты и взносов и даты документа на выплату.

Дата удержания налога в учете будет отражена датой документа на выплату зарплаты. Срок перечисления налога – не позднее дня, следующего за днем выплаты налогоплательщику дохода.

В нашем примере заработная плата за март 2016 года была выплачена сотрудникам в апреле 2016 года. Данная операция отразится в разделе 1, но не отразится в разделе 2 за данный отчетный период. Данная операция будет отражена в разделе 2 расчета по форме 6-НДФЛ за полугодие 2016 года, так как фактическая выплата зарплаты за март произведена именно в этом отчетном периоде.

Рис. 6

Также в ООО "Швейная фабрика" (головная организация) в течении отчетного периода выплачивались доходы не в виде оплаты труда ("межрасчетные" выплаты), например:

· в январе: пособие по временной нетрудоспособности;

Дата фактического получения дохода была указана в поле Дата выплаты документа Больничный лист, с помощью которого начислено пособие. Дата удержания налога – дата ведомости на выплату пособия. Срок перечисления налога – при выплате доходов в виде пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) не позднее последнего числа месяца, в котором производились такие выплаты (рис. 7).

Рис. 7

· в феврале: материальная помощь;

Дата фактического получения дохода для материальной помощи была указана в поле Дата выплаты документа Материальная помощь. Дата удержания налога – дата ведомости на выплату материальной помощи. Срок перечисления налога – не позднее дня, следующего за днем выплаты налогоплательщику дохода (рис. 8).

Рис. 8

· в марте: дивиденды;

Дата фактического получения дохода в виде дивидендов была указана в поле Дата выплаты документа Дивиденды. Дата удержания налога – дата, указанная также в поле Дата выплаты. Срок перечисления налога – не позднее дня, следующего за днем выплаты налогоплательщику дохода (рис. 9).

Рис. 9

В отчете, где это необходимо, можно расшифровывать данные в ячейке отчета по кнопке Расшифровать, вручную корректировать данные (светло-зеленые ячейки и желтые ячейки всегда доступны для редактирования).

После подготовки отчета 6-НДФЛ его следует записать.

Перед передачей расчета по форме 6-НДФЛ в налоговый орган рекомендуется проверить его на наличие ошибок. Для этого следует воспользоваться кнопкой Проверка – Проверить контрольные соотношения. После нажатия кнопки выводится результат проверки контрольных соотношений показателей. При этом можно увидеть либо те контрольные соотношения показателей, которые ошибочны, либо все контрольные соотношения показателей, которые проверены в отчете 6-НДФЛ (сняв флажок Отобразить только ошибочные соотношения) (рис. 11). При нажатии на необходимое соотношение показателей выводится расшифровка – откуда взялись эти цифры, как они сложились и т.д. При нажатии в самой расшифровке на определенный показатель программа автоматически указывает на этот показатель в самой форме расчета. Кроме того, проверять контрольные соотношения можно при печати и выгрузке, если в настройке отчета (кнопка Еще – Настройка – закладка Общее) установить флажок Проверять соотношения показателей при печати и выгрузке.

Рис. 11

Организациям, представляющим расчет по форме 6-НДФЛ в налоговый орган без использования телекоммуникационных каналов связи (или использующих для электронного обмена программы сторонних производителей), следует подготовить файлы для передачи в электронном виде. Организациям, представляющим расчет по форме 6-НДФЛ на бумажном носителе, следует подготовить его печатную форму.

Чтобы сформировать печатную форму расчета по форме 6-НДФЛ, нажмите на кнопку Печать, расположенную в верхней части формы отчета. При этом расчет можно сразу вывести на печать (кнопка Печать – Печатать сразу бланк формы с двухмерным штрихкодом PDF417) или предварительно показать (кнопка Печать – Показать бланк формы с двухмерным штрихкодом PDF417) (рис. 12).

Рис. 12

Форму расчета по форме 6-НДФЛ можно распечатать и без штрихкода, если в настройке отчета (кнопка Еще – Настройка – закладка Общее) установить флажок Разрешить печать без штрихкода PDF417. После установки данной настройки по кнопке Печать будут доступны действия Печатать сразу илиПоказать бланк (рис. 13). Во втором случае программа выводит форму отчета на экран для предварительного просмотра и дополнительного редактирования сформированных для печати листов (при необходимости). Далее для печати расчета нажмите на кнопку Печать. Кроме того, из данной формы отчета (предварительный просмотр) можно сохранить отредактированный расчет по форме 6-НДФЛ в виде файлов в указанный каталог в формате Microsoft Excel (XLS) или в формате табличных документов (MXL) (нажав на кнопку Сохранить).

Рис. 13

Рис. 14

В регламентированном отчете 6-НДФЛ предусмотрена также возможность выгрузки расчета по форме 6-НДФЛ в электронном виде в формате, утвержденном ФНС России. Если расчет должен быть выгружен во внешний файл, то в форме отчета поддерживается функция выгрузки, причем рекомендуется сначала проверить выгрузку на правильность оформления отчета по кнопке Проверка – Проверить выгрузку (рис. 15). После нажатия этой кнопки будет выполняться формирование электронного представления отчета. При обнаружении в данных отчета ошибок, препятствующих выполнению выгрузки, выгрузка будет прекращена. В этом случае следует исправить обнаруженные ошибки и повторить выгрузку. Для перехода по ошибкам удобно использовать служебное окно навигации по ошибкам, которое автоматически вызывается на экран.

Для выгрузки расчета по форме 6-НДФЛ для последующей передачи через уполномоченного оператора необходимо нажать на кнопкуВыгрузить и указать в появившемся окне каталог, куда следует сохранить файл расчета. Имя файлу программа присваивает автоматически.

Рис. 15

В программах 1С, содержащих подсистему регламентированной отчетности, реализован механизм, который позволяет непосредственно из программы (без промежуточной выгрузки в файл электронного представления и использования сторонних программ) отправить расчет по форме 6-НДФЛ в налоговый орган в электронном виде с ЭЦП.

Перед отправкой рекомендуется выполнить форматно-логический контроль заполнения расчета. Для этого нажмите на кнопку Проверка – Проверить в Интернете (рис. 16). Для отправки расчета в налоговый орган непосредственно из программы нажмите на кнопку Отправить.

Рис. 16

Формирование расчета, представляемого по месту нахождения обособленного подразделения

Для подготовки расчета по форме 6-НДФЛ для представления в ИФНС по месту нахождения обособленного подразделения необходимо ввести новый экземпляр отчета 6-НДФЛ.

Для составления отчета в рабочем месте 1С-Отчетность:

· введите команду для создания нового экземпляра отчета по кнопке Создать;

· выберите в форме Виды отчетов отчет с названием 6-НДФЛ и нажмите на кнопку Выбрать.

В стартовой форме укажите:

· организацию (если в программе ведется учет по нескольким организациям), для которой составляется отчет;

· период, за который составляется отчет;

· далее нажмите на кнопку Создать.

На титульном листе в поле Предоставляется в налоговый орган (код) укажите четырехзначный код налогового органа (выбор предлагается), в котором обособленное подразделение стоит на учете и куда предполагается представить отчетность. После указания кода автоматически заполняются КПП и ОКТМО обособленного подразделения.

В поле По месту нахождения учета (код) уточните код места представления расчета. По месту нахождения обособленного подразделения российской организации указывается код "220".

В поле Дата подписи укажите дату составления расчета (дату подписания).

Для заполнения показателей разделов 1 и 2 отчета по обособленному подразделению нажмите на кнопку Заполнить (рис. 17).

Рис. 17

При автоматическом заполнении в отчет попадают только те суммы доходов, вычетов и налогов физических лиц, которые относятся к указанному на титульном листе ОКТМО/КПП, т.е. полученные от обособленного подразделения (без учета доходов головной организации) (рис. 18).

Дальнейшая работа с отчетом 6-НДФЛ такая, как описана выше для отчета по головной организации.

Изменено: - 19.04.2016 15:28:30